どうも節約・投資担当の「つみたてにいさん(@tsumitate_nisan)」です((“Q(・ω・*)

ブログに遊びにきていただきありがとうございます。

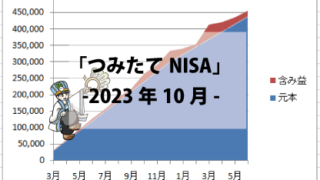

現在「つみたてNISA」をこつこつ積み立てつつ、2020年より「高配当・優待・増配株」を中心に日本株のポートフォリオを組んでいます。

今回は約1カ月半にわたって続いた秋の決算発表についての個人的な所感と配当増減状況についてまとめていきたいと思います。

今までの投資履歴や長期保有PFは過去の記事にまとめているので気になる方は併せてご確認くださいませ。

それでは見ていきましょう。

今回の決算について

まずは今回の決算で特徴的だなと思った傾向について3つ述べていきたいと思います。

・新NISAに向けた「株式分割」

・株主還元強化に伴う「増配」

・公平な利益配分のための「株主優待廃止」

上2つは個人的には嬉しい流れ、下1つは個人的には悲しい流れになります。それぞれ見てみましょう。

新NISAに向けた「株式分割」

今回特徴的だなと特に感じたのは「株式分割」を発表する企業が多いなと言うものでした。10月16日から11月15日までの間に30社以上の企業が「株式分割」を発表しており、保有株でも三菱商事やみずほリース、ヤマハ発動機が「株式分割」を発表しています。

ちなみに「ヤマハ発動機」は端株保有のみですが、株主優待も実質拡充しているので2024年の優待権利獲得を目指して集めたいと思っています。蛇足になりますが、個人的なヤマハ発動機の投資戦略としては「①分割後100株を目指す。②暴落時に様子を見ながら300株を目指す。」と言うものになります。ヤマハ発動機は景気敏感株なので暴落時の下げ幅が相対的に大きく、暴落時に買い向かう理由を確保して投資したいという個人的な方針になります。

さて話が少し逸れましたが、今回の分割について今回の決算が新NISA前の最後の決算シーズンであり、新NISAを睨んだ動きと考えられますね。株価が買い易くなり、株式を購入する参加者が増えることで株式投資がますます身近なものとなり、盛り上がると一個人投資家としても嬉しい流れとなりますね。

「株式分割」に関して印象的に思い出す事柄として『半オートモードで月に23.5万円が入ってくる「超配当」株投資』(長期株式投資さん著)の「これまでの失敗で私が学んできた事」に記載されていた「分割をきっかけに売却してもいい結果を生まなかったケースがほとんど」という内容です。

業績が堅調な銘柄であれば売却する必要性はなく、その後も株価も上昇傾向となります。

そのため、自分も業績は注視しつつも「株式分割が行われた際に、単に株数が増えたから」という理由だけで株を売却しないようにしようとこの一節を思い起こすようにしています。

株主還元強化に伴う「増配」

次に今回の決算シーズンで感じた印象として中間決算が多い秋の決算ながら「増配」を発表してくれる企業が多くて嬉しいなと言う印象でした。

10月16日から11月15日までの間に300社以上の企業が「増配」を発表しており、保有株に関しても端株を含めて23社が今回の決算シーズンで「増配」を発表してくれています。

東証のPBR1倍割れに言及した株主還元も増えてきており、株式投資を始めて以来の「株主にとって嬉しい時代が到来しているなー」という状況を実感しますね。

公平な利益配分のための「株主優待廃止」

本件に関しては唯一ネガティブな兆候かなと思います。元々海外投資家比率の高い日本市場なので海外の投資家には一切還元がなされない「株主優待」は公平な利益還元の観点から議論の対象となっており、市場再編で東証1部→プライム市場に変更された際、維持基準の株主数の下限が減少したことも後押しし、大きな潮流としては「株主優待の廃止」に向けて緩やかに進んでいることは以前からの傾向でした。

個人的には「株主優待」が日本株への株式投資を始めたきっかけであり、少しでも長く株主優待制度が続いて欲しいという気持ちを持ちつつ、PFは「業績が堅調で増配傾向の株に株主優待も実施してくれている企業」を中心に選定しており、長い目見た時に優待廃止の影響を配当の増配で吸収する想定でPFを組んでいます。

しかしながらここにきて日本市場そのものとも言える「日本取引所G」が優待廃止を宣言したインパクトは大きく、大型株を中心とした「株主優待廃止の影」は今後も留意しなければならない状況にあると感じています。特にQUOカードやカタログギフト等、株主に対して説明がしにくい優待を実施している大企業に関しては優待の廃止に関しては以前より意識して頭の片隅に留めておこうと思います。

実際に10月16日から11月15日までの間に14社の企業が株主優待を廃止しています。

いずれにしても業績が長期的に堅調で増配傾向の銘柄であれば、オリックスやJTのように配当で還元してくれることになるのでその点は問題はないと考えています。

なお、中・小型株に関しては優待を新設している銘柄も幾つかあり、10月16日から11月15日までの間に7社の企業が株主優待を新設していることからも全体感を見れば株主優待制度は一定程度続いていくものと思います。

先日アドバイスいただいた株主還元の観点から「会社の立場に立って外に説明ができるか、できるないか」という基準や「自分が経営者ならどう思うか?」と言う視点を持つことで思考に幅を持たせて投資判断していきたいなと思いました。

まだまだ日々勉強中の身ですが、毎日なにかと楽しみながら投資に向き合うことができているので良しとしましょう(笑)

決算発表-秋の陣-の配当増減状況

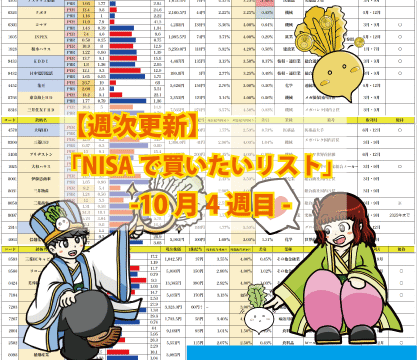

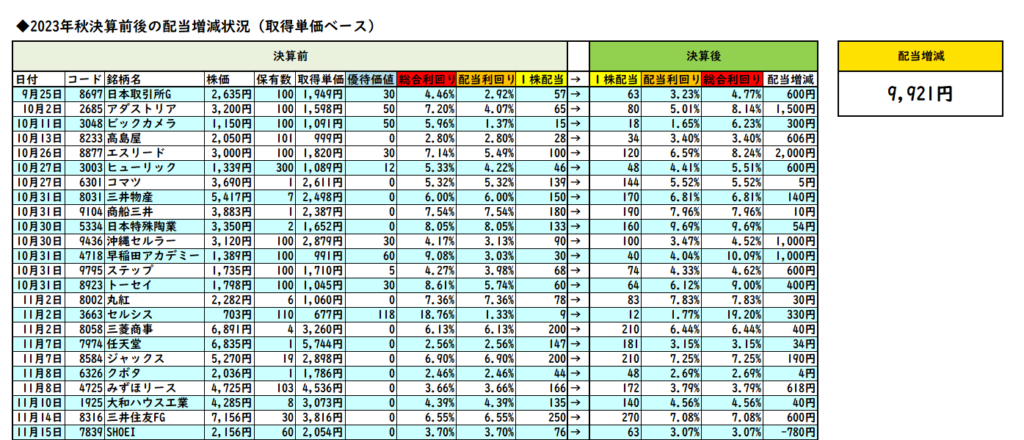

それでは決算前後で配当はどれぐらい増えたのか比較してみたいと思います。

まずは今回の決算シーズンでの配当増減状況です。

結果、配当は増配によって「9,921円」増加しました。

配当利回り4%の株を購入する事で今回増加した分の配当を得ようとすると「25万円弱」の元手が必要となります。これを保有しているだけで得ることができたのですから増配の力の大きさがよくわかります。

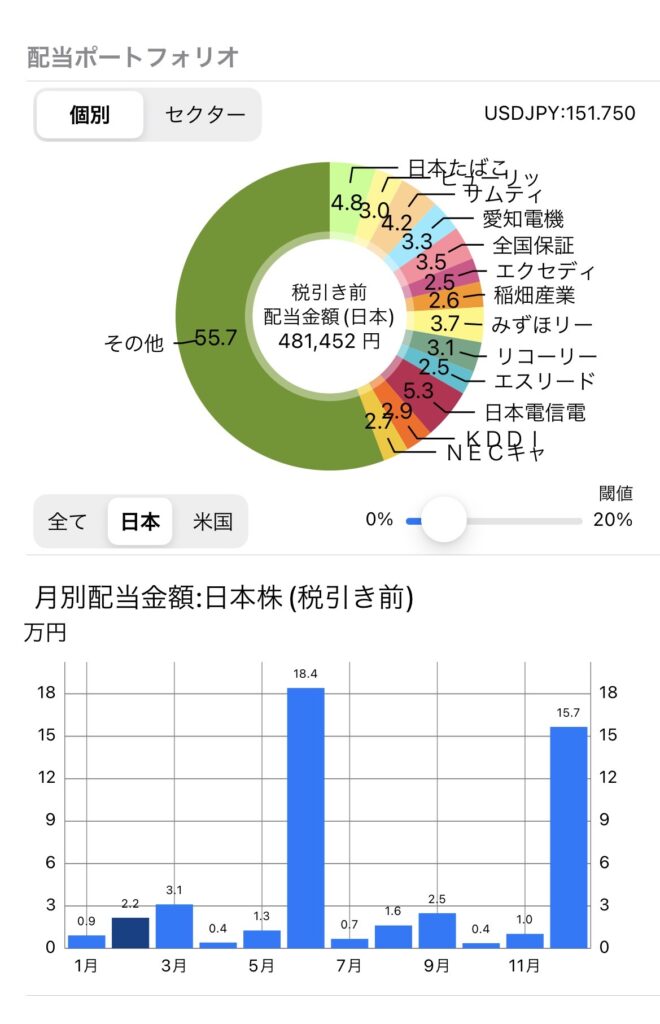

今回の決算シーズンの増配を経て、税引き前の年間配当は「48万円」に到達しました。

配当大名風に記録すると「決算-秋の陣-を経て1万余石の知行を加増賜り、此処に48万石の配当大名となりけり」と言ったところでしょうか。

税引き前の「年間配当50万石(円)」も見えてきたので嬉しいですね(^^)✨

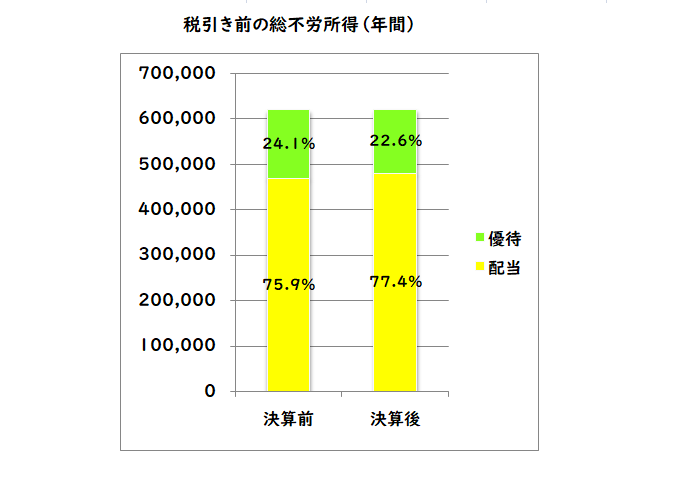

決算発表-秋の陣-の不労所得増減状況

最後に今回の決算発表-秋の陣-で不労所得はどのように増減したのかまとめたいと思います。優待と配当を併せた税引き前の総不労所得は決算前で「620,011円」でした。決算後には「621,012円」となっています。

なんと総不労所得に関しては増減がほぼありませんでした。これは配当は増加したものの、株主優待の廃止により優待分の利益が減っていることが原因ですね。

この流れありきでのPFを組んでいるので想定の範囲内ではありますが、個人的な予想としては株主優待の利益の減少はもう少し緩やかに減少していく想定だったのですが、今回の決算では9,000円相当の優待で得られる利益がなくなっており、思ったより優待廃止による優待益の減少のスピードが早いな…と言うのが個人的な所感です。

将来的に「優待分の割合は緩やかに縮小していったとしても、配当分の割合が増加していくこと」を前提としたPFとはいえ、やはり株主優待の廃止は辛いところです。

また自分で認識する自身の悪い癖として何かしらの要因で含み益を得て売却する必要が出た株が出た際は、その含み益分を使って数万円台のリスク高めな優待銘柄を少額の範囲でPFに組み込むことがあります。

具体例を出すと前回のアマガサや直近購入したノバレーゼなどですね。

今回の決算で「泣いてアマガサを斬る」を実行するにあたり、「今後はこういう投資は控えないとなー」と改めて考えさせられる契機となりました。

アマガサの優待は自分にとって1度きりだったとは言え、奥さんが優待の靴を喜んでくれており、幸い損切りの金額も優待で得たリターンの半分程度だったのでダメージは負っていないのですが、いずれはそういう局面にぶつかって痛い目に逢うことも想像できるので気を付けたいと思います。

株主優待は魅力的ですが、グリコで言うところの「グリコありきの玩具」であったり、ビックリマンで言うところの「ウエハースありきのビックリマンシール」というように投資で言うところの「業績ありきの株主優待」というのが投資の本質なんだと思います。

まとめ

今回は決算の個人的な所感と、配当の増減状況をまとめてみました。

こつこつ投資を継続してきたことで税引き前の年間配当は「48万円」、優待も併せた税引き前の総不労所得は「62万円」の規模となりました。

これは株式投資を始めていなければ得ることができなかった不労所得になります。

昔と異なり現在は1株数百円単位から配当投資を行うことができ、2024年からは新NISAを活用する事で潤沢な非課税投資枠を使って株式投資を行うことができます。また日本企業も以前より株主還元を強化してくれているので総合的に投資の恩恵を受けやすくなってきていることなど、投資の敷居は下がりつつも投資の恩恵は大きくなってきており、ここにきて誰もが少額から自由に投資を行える土壌は十分に整ってきていると実感します。

そのうちこの貯金大好き日本が「1億総投資家社会」と呼ばれる日が来るかもしれません。

次の決算シーズン(冬の陣)は新NISA開始後の初の決算シーズンということもあり今まで以上に株式市場は賑わっているのかもしれないですね。

時間を味方につけて優良銘柄の株をこつこつ買って積み上げていくことで「インカムゲイン」が着実に増えていくようになると思います。この手法は同じように少しずつ積み上げていけば誰でも実現できる「再現性」の高い方法と考えています。

なお、資産形成の過程がないと説得力もないかと思いますので、本当に再現性が高い方法なのか今の立ち位置で実験しながら発信中でありますが、現時点では少しずつ、着実に配当収入は増えているという実感です。再現性の高い「一般解」の投資方法か身をもって証明するために引き続き個別株投資に関しても投資をこつこつ継続していきたいと思います。

今回の記事が「日本株の株式投資」に興味のある方々の参考や一助になれば嬉しいです。

以上、今回は「【2023年】決算発表-秋の陣-」という記事でした。みなさまの「投資」の参考になれば幸いです。