どうも節約・投資担当の「つみたてにいさん(@tsumitate_nisan)」です((“Q(・ω・*)♪

ブログに遊びにきていただきありがとうございます。

全世界株式と全米株式の投資信託をこつこつ積み立てつつ、2020年より「高配当・優待・増配株」を中心に日本株のポートフォリオを組んでいます。

以前まとめた「新NISAの成長投資枠で買いたい「監視銘柄リスト」-36選-」(今は40銘柄ある(笑))は日々株価の変動=指標の変動があります。基本的に週次で更新する事で監視銘柄の買い時を見つけられたらいいなと言うのが今回の記事内容になります。

今回は2月2週目の記事となります((“Q(・ω・*)♪

今週の日経平均株価

今週の日経平均株価は「53,435円→56,941円」と5営業日で「+3,506円 (6.56%)」上昇した1週間でした。

日経平均株価は今週も過去最高値を更新し56,000円台を推移しております(`・ω・´)

一体どこまでゆくのでしょうか。山高ければ谷深しなので急降下前のジェットコースターに乗っている気分ですよ🎢(; ・`д・´)💦

引き続き上がっても下がっても良いように準備しておきたいものですね。

日経平均加重平均PER・PBR

日経平均の立ち位置を確認するコーナーです。

現時点での日経平均加重平均PERは「20.66倍」、PBRは「1.83倍」と依然としてPERは20倍とかなり割高な水準と言えますね。因みに現在の株価は2024年8月5日の暴落直前のPER・PBR水準を超えています。

なお、2024年暴落時の最高値から8/5の下値までの推移は以下となります。

【日経平均の最高値→現在】

2024年7月11日→2024年8月5日

日経平均:42,224円→31,458円(下落率:-25.5%)

加重平均PER:17.58倍→13.01倍

加重平均PBR:1.57倍→1.15倍

「山高ければ谷深し」が起こった昨年。

暴落が起こるためには事前に株価が「割高」になっている必要があります。そろそろ警戒水域ですね。いつ暴落が来ても良いように引き続き週次で指標をチェックすることで日経平均株価の今の立ち位置を定点観測していきたいと思います。

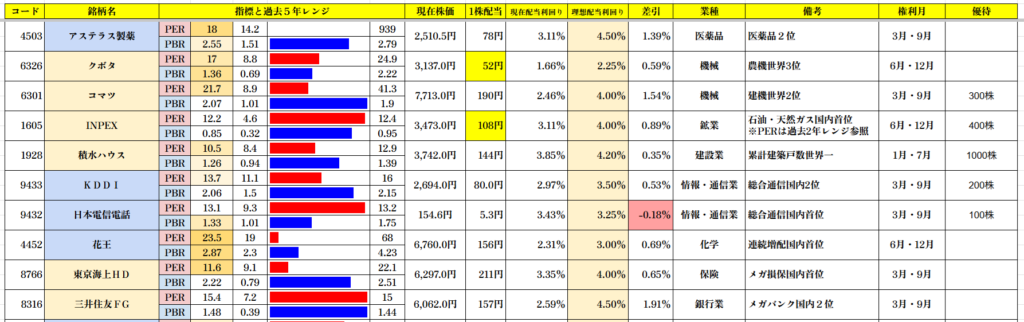

銘柄リスト-その①-

まずは銘柄リストその①です。

この中で理想の配当利回り近辺で推移している銘柄は日本電信電話の1銘柄です。

クボタは本決算で2円の増配を発表し、場中ストップ高となっていたのは驚きましたね。時価総額数兆円の企業がストップ高する要因を見つけられなかったので短期では良くわからんなーと思っております。

INPEXも本決算で8円の増配を発表しています。その翌日には株価は13%下がっておりPBRも0.85倍まで下がってきています。利回り的にはもう少し下で拾いたいのですが、会社的には1倍割れを良しとしていない姿勢を感じるので中々判断が難しいところですね。

自動販売機で買えちゃう(価格帯の)日本電信電話は配当利回りは3.43%とまずまずです。自販機の飲み物が値上げする中、価格が据え置きな所を見ると良心的と思いながら、むしろ我々に安く買わせてくれるために踏みとどまってくれていると私は思っています。(←)なお、指標面ではやや割高に寄ってきているのでできれば150円以下で買いたい所ですね。1株単位の投資であれば買い易い銘柄なのでこれから投資を始める人は個別株投資入門ミッションとして「日本電信電話の単元化をまずは目指す!」というのが個人的には投資金額も少額であり良いのかなと思います。(現在5564株)

引き続き割安なタイミングや、来期の増配を見越して投資したり、取得単価と勘案しながら投資できる水準を見極めていきたいところですね。

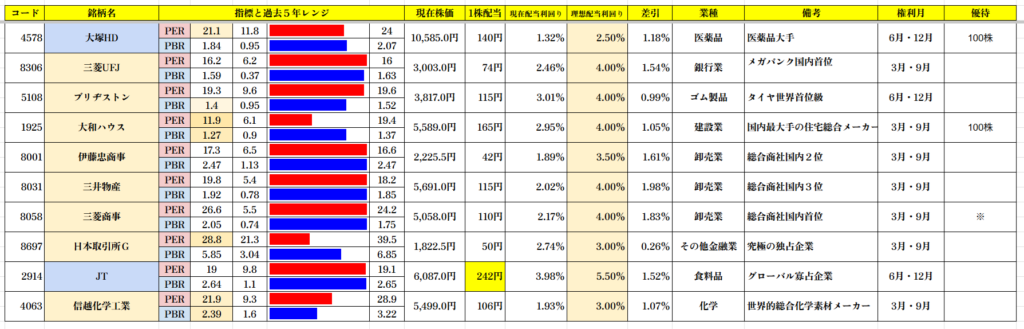

銘柄リスト-その②-

銘柄リストその②です。

この中で理想配当利回り水準で推移している銘柄は0銘柄です。

おわかりいただけただろうか。この過去5年レンジで見た銘柄達の割高感をOTZ

総合商社なんかはステータスがカンストしたみたいなPER・PBRレンジになっています。

日本取引所Gは配当利回り3%と過年度から見ると高い水準となっています。過去5年のPERレンジはやや割安、PBRレンジは概ねフェアバリューと言った感じですね。

三大商社の現時点でのそれぞれの配当利回りは三菱商事が約2.17%、三井物産が2.02%、伊藤忠商事が1.89%程度です。三菱商事も利回り3%を大きく下回ってしまいました。利回りの魅力は相対的に減少してしまったと言えそうですね。押し目待ちに押し目なしという状況ですが、焦って投資しても良いことはないので冷静に積み上げていきましょう。

まだまだ株数は少ないですが、総合商社は株主優待がないため1株ずつ様子を見ながら長い目で少しずつ買い増ししていきたいと思います。(因みに三菱商事は隠れ優待がありますが、1株保有からでOKですよ🍀)

またJTが本決算で増配を発表し配当は234円→242円へ8円増配しています。それでも配当利回り4%を切っているところを見ると株高の流れを感じますね。

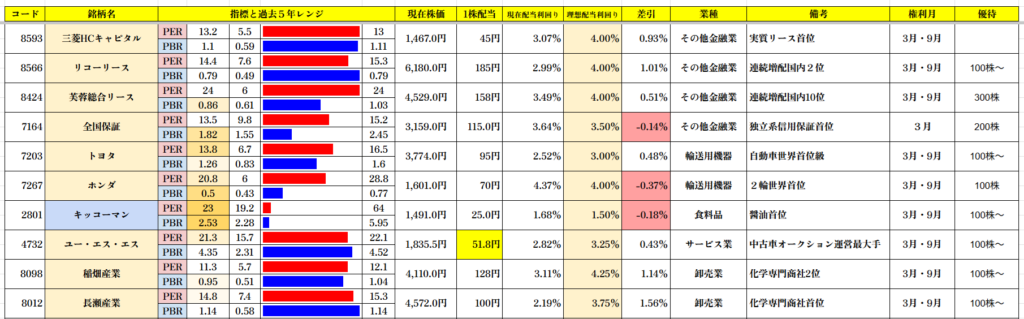

銘柄リスト-その③-

銘柄リストその③です。

理想配当利回り付近の銘柄は全国保証、ホンダ、キッコーマンの3銘柄になります。

全国保証は配当利回りが3.64%程度確保できます。3Qの増配はなかったので恐らく本決算での増配はあるかと思うのでできれば当初の目標である121.5円を達成して欲しいですね。その前提であれば現在の配当利回りは3.9%程度確保できることになります。また今年を最後に優待を廃止されますが、総合利回りも4.6%程度あるので連続増配銘柄としては中々美味しい利回りだと思いますね。来期の配当を想定しながら投資を検討するのも一手ですよ。(現在200株)

トヨタとホンダは株価を大きく戻してきておりますが、トヨタは配当利回りは2.52%、ホンダは配当利回りが4.37%と従来の利回りから考えるとまずまず高い利回りですね。それでも直近の利回りがトヨタが3.8%、ホンダが4.6%程度あったことを考えるとトヨタは買い辛いなーと思わされます。(ホンダは現在100株)

キッコーマンは配当利回りこそ2%を切っているものの指標面は依然として底値水準、配当利回りも1.68%、総合利回り約2%と銘柄単体で考えた場合にはまずまずの水準となっています。私は既に単元保有しているので今は静観の構えです。(現在101株)

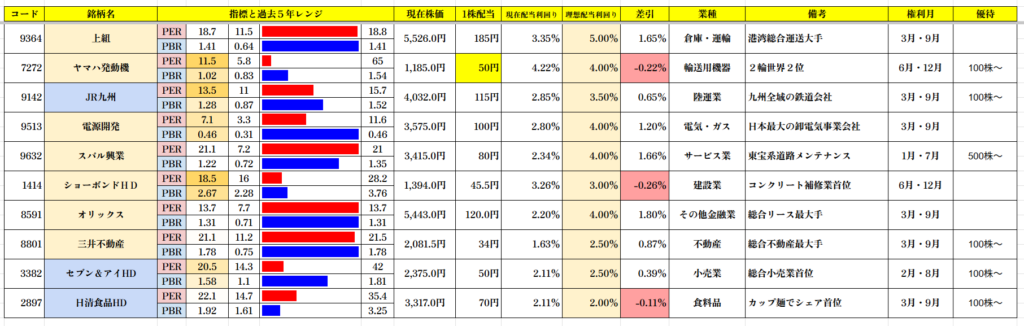

銘柄リスト-その④-

最後に銘柄リストその④です。

この中で理想配当利回り付近で推移している水準の銘柄はヤマハ発動機、ショーボンドHD、日清食品HDの3銘柄です。

ヤマハ発動機は先週に前期業績の下方修正と減配を発表し配当を50円→35円へ減配していましたが、今期は配当を35円→50円へ戻しています。確かにタイミング的にあまり良い下方修正発表ではなかったなーと私も少し思いましたが、個人的には安くなった時に集めたい業績連動で配当を出す企業と考えているので、SNSで過剰に叩かれているのを見るのはあまり良い気分ではなかったですね。なお、株主優待は1年以上の長期保有が必要となりますが、3年以上は1,000円相当から3,000円相当に拡充となりました。株主優待と併せると約4%ほどの利回りであり、長期最大であれば6%超と高利回りですね。今回の下落を機に妻に42株買い増して貰ったことで私名義で103株、妻名義で85株ほどになっています。妻名義でも100株を目指せるように引き続き様子を見ながら私は投資していきたいと思っています。

ショーボンドHDは株式分割により買い易い価格帯となっています。現在の配当利回りは3.26%と以前より投資妙味は薄れた感じですがまずまず魅力的な水準です。なお、配当性向は既に60%なので配当性向引き上げによる増配余力は余り伸びしろがない状況かつ次の配当が半年後とタイムロスがあるため、時間と利回りを天秤にかけながらタイミングを見ながら投資したいですね。今後は業績の成長に伴う増配に期待するフェーズに入っていますね。(現在4株)

日清食品HDは過去5年のPER・PBRレンジを見ても割安水準、配当利回りも2.11%、総合利回り2.4%程度確保できます。自分は先週誤発注で売却してしまったため、急いで買い直しましたが折角2670円で持っていた取得単価が上がってしまったため、ちょっと凹んでおりますOTZ(現在100株)

今年も引き続きPFのバランスや余力を勘案しながら、着実にPFを肉付けしていきたいですね(“Q(・ω・*)♪

まとめ

今回は自身の「新NISA」-成長投資枠で買いたい銘柄-40選-の定点観測(2月2週目)の記事でした。

「新NISAで買いたい銘柄リスト」や「保有株で含み損に転じたら新NISA枠に移行する銘柄リスト」など「この銘柄はこうする!」ということをあらかじめ決めておくとスムーズに動けるかと思いますね。

なお、成長投資枠の日本株へ投資は「損益通算できない」点から投資難易度は特定口座よりぐーんと上がると考えているので、中・小型株や実験的な銘柄は特定口座の範囲までとして、「新NISA」枠ではより堅実な投資対象(大型株の増配株)を中心に投資をしていくことを意識したいです。

みなさまは「新NISA」の成長投資枠はどのように投資されますか。正解はないので自分なりに考えて納得できる水準で資産を育てていきたいですね🌱

この辺のプランは投資家の感性や人生設計によって「新NISA」活用プランが完成するところになるかと思いますが、今回の記事が「新NISA」の活用に興味のある方々の参考や一助となれば嬉しいです。

以上、今回は「「新NISAで買いたいリスト」-2月2週目-」という記事でした。みなさまの「投資」の参考になれば幸いです。