どうも節約・投資担当の「つみたてにいさん」です。

今回は「長期つみたて」で重要な考え方の1つ「ドル・コスト平均法」についてなるべくわかりやすく書いてみたいと思います。

「ドル・コスト平均法」って?

前提として長期つみたて用の商品「投資信託」の対象である「株」は日々の値動きで上下し、「債権」も金利の影響で値動きがあります。そのため、元本(投資した金額)を割ってしまうリスクが存在します。

そのため長期の運用に向いているインデックスファンド(ファンドの基準価額がある指標と同じ値動きを目指す運用をする投資信託のこと)などの金融庁お墨付きの商品であっても、株式や債券相場の急落によって投資元本を割り込んでしまう可能性があります。ただし、10年、20年といった長期で運用することで「複利効果」(※)により一時的な相場の下落をカバーし、「ドルコスト平均法」により下落時は取得単価を切り下げ、長期的な元本割れリスクの低減を図ることができます。

今回の主人公「ドル・コスト平均法」とは、株式や投資信託などの金融商品の投資手法の一つです。別名「定額購入法」ともいいます。「ドル・コスト平均法」は金融商品を購入する場合、一度に購入せず、資金を分割して均等額ずつ定期的に継続して投資する手法を指します。具体的には「1年の予定資金を12分割して、各月ごとに資金の1/12を均等につみたてを行い、1年かけて予定資金を投資する」というような手法です。

手法は理解できたかと思いますが、なぜそれが「長期つみたて」に適しているのか。

今回は具体的な事例を元に「ドル・コスト平均法」のメリットについてみていきましょう。

※「複利効果」については別記事「「複利効果」とバウムクーヘン」を読んでもらえると幸いです。

りんごで理解する「ドル・コスト平均法」

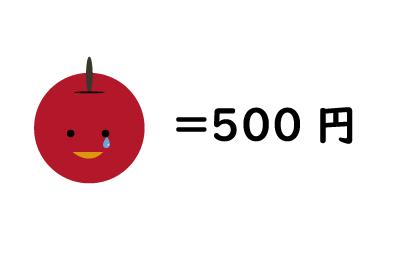

さて「ドル・コスト平均法」を説明する上で、今回の主役になってもらうのがこの「りんごちゃん」です。笑

今回はこの「りんごちゃん」を使って「一括投資」と「分割投資(ドル・コスト平均法)」を対比させながら事例を元に「ドル・コスト平均法」を説明していきたいと思います。

前提条件

今回の事例では「一括投資」をするAさんと、「分割投資(ドル・コスト平均法)」をするBさんを比較して紹介します。理解してもらえることを目的としているため今回の具体例は「運用期間は短め+極端な事例」にしているのでその点はあらかじめご了承ください。

- 投資対象は「りんごちゃん」

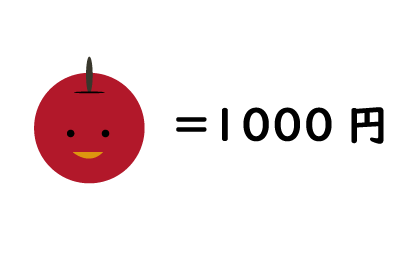

- 1年目の購入時の価格は1個「1000円」、「りんごちゃん」の価値は変動する

- それぞれ予定資金は「3万円」、運用期間は「3年」

- Aさんは「1年目に一括投資」

- Bさんは「毎年1万円ずつ3年にわたって分割投資(ドル・コスト平均法)」

上記の前提条件で見ていきたいと思います。

運用1年目

初年度の「りんごちゃん」の価値は1個「1000円」です。

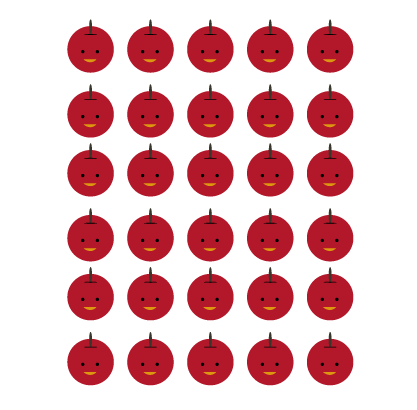

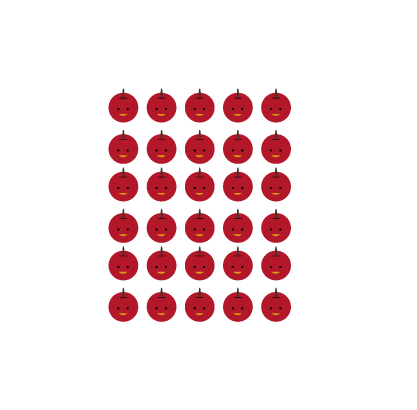

Aさんは「一括投資」なので「りんごちゃん」を30個(3万円÷1000円=30個)購入することができます。

Bさんは「分割投資(ドル・コスト平均法)」なので、今年は「りんごちゃん」を1万円分購入します。1万円だと10個(1万円÷1000円=10個)購入することができます。

以上のことから「1年目」のAさんとBさんの資産は以下のようになります。

| Aさん「一括投資」 | Bさん「分割投資」 | |

| 「りんごちゃん」の数 | 30個 | 10個 |

| 「りんごちゃん」の価値 | 1000円×30個=30000円 | 1000円×10個=10000円 |

運用2年目

2年目になんと未曽有の「りんごショック」が発生し、「りんごショック」により「りんごちゃん」の価値は1個「500円」になってしまいました。

Aさんは「一括投資」なので「りんごちゃん」を30個保有していますが、「りんごショック」の影響で「りんごちゃん」の価値は「500円×30個=15000円」になってしまいました。

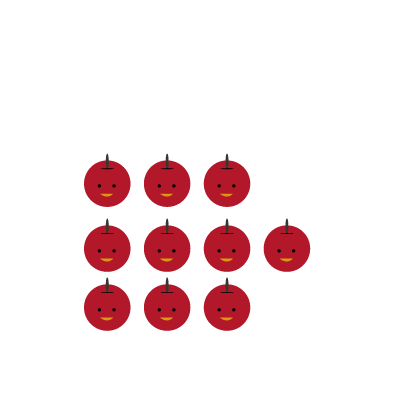

BさんもAさん同様、去年購入した「りんごちゃん」は「500円×10個=5000円」となってしまいました。しかしBさんは「分割投資(ドル・コスト平均法)」により、この年も1万円分の「りんごちゃん」を購入するので今年は「1万円÷500円=20個」の「りんごちゃん」を購入することができます。結果としてBさんの「りんごちゃん」も「30個」になりました。

「2年目」のAさんとBさんの資産は以下のようになります。

| Aさん「一括投資」 | Bさん「分割投資」 | |

| 「りんごちゃん」の数 | 30個 | 30個 |

| 「りんごちゃん」の価値 | 500円×30個=15000円 | 500円×30個=15000円 |

運用3年目

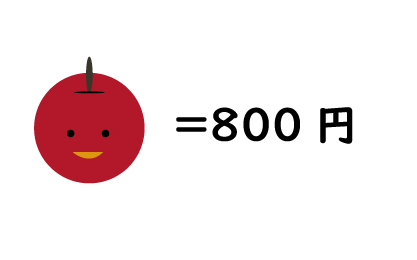

3年目は「りんごショック」から「りんごちゃん」の価値はやや回復し、1個「800円」となりました。

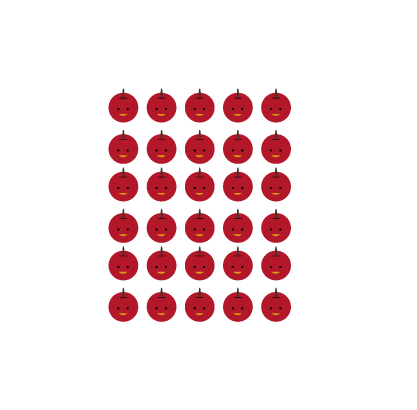

Aさんは「一括投資」なので「りんごちゃん」を30個保有していますが、「りんごショック」の影響により最終的な「りんごちゃん」の価値は「800円×30個=24000円」になりました。

Bさんは一昨年、去年に購入した「りんごちゃん」の価値は「800円×30個=24000円」となりましたが、Bさんはまだ1万円の余力を残しているので、この年も1万円分の「りんごちゃん」を購入することができます。今年は「1万円÷800円=12.5個」の「りんごちゃん」を購入することができました。(はっ、半分の「りんごちゃん」がー!?汗)

「3年目」経過したAさんとBさんの「りんごちゃん」資産は以下のようになります。

| Aさん「一括投資」 | Bさん「分割投資」 | |

| 「りんごちゃん」の数 | 30個 | 42.5個 |

| 「りんごちゃん」の価値 | 800円×30個=24000円 | 800円×42.5個=34000円 |

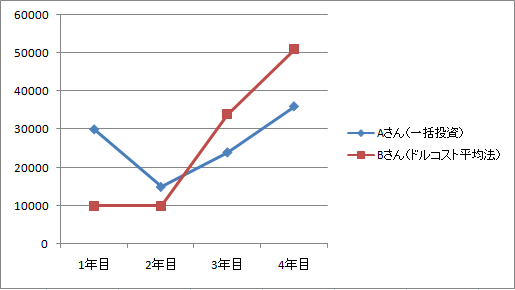

今回の結果、Aさんは運悪く「元本」より「りんごちゃん」の価値が下がってしまった状態(含み損)になってしまいましたが、Bさんは1年目に買った「りんごちゃん」の価格に戻っていないにもかかわらず、トータルの「りんごちゃん」資産は「元本」を上回る結果となりました。

基本的に「投資信託」は、成長し続けることを前提に投資を行うので、今回の1年目から3年目は割とイレギュラーな出来事だったといえます。例えば想定通り4年目には「りんごちゃん」の価値が「1200円」に上昇した場合、Aさんの資産は「36000円」になり元本より増えましたが、Bさんの資産はなんと「51000円」まで資産が増える結果となりました。

これが「ドル・コスト平均法」の力です。

まとめ

いかがだったでしょうか。

今回は「りんごちゃん」を使って「ドル・コスト平均法」について解説してみました。どんなに優秀な投資商品であっても暴落のリスクは常に存在します。「暴落」した時に価値が低くなったタイミングで売ってしまうようであれば損をして終わることとなってしまいます。「世界が終わる」とか「資本主義経済が崩壊する」とかでない限り、「長期つみたて」における「投資信託」の価格下落というのは「りんごちゃん」の例でみてわかるように「バーゲンセール」のようなものです。

ちなみに昨年の「りんごショック」ならぬ「コロナショック」における連動指数「S&P500」(アメリカ代表500社の指数)の最大下落率は「-32%」でした。「りんごちゃん」に例えるなら「1000円のりんごちゃんが680円になってしまった」ということになります。しかしながら現在「S&P500」は「コロナショック」前よりも上昇し、「コロナショック」直前と比較すると「+28%」、「コロナショック」の一番下落していた時と比較すると「+88%」と一番下落していた時から2倍近くも上昇しています。「りんごちゃん」にたとえるなら「1000円のりんごちゃんが1280円になった」ということです。かつて「ITショック」の時も「リーマンショック」の時も大きな下落はありましたが、その都度その時以上に基準価格は右肩上がりで伸び続けているというのが現在までの推移から見た結果です。

もちろん未来のことはわかりません。今後下落し続けることも可能性としてはあり得ます。

その際は慌てず冷静に考えたうえで、今後も長期にわたって成長し続けるというビジョンがある商品であればコツコツと「ドル・コスト平均法」で積み立てていくことで、相場の回復時に大きく資産を増やすことができます。そのため「暴落」が起こったときは、今一度冷静に判断できるように心がけておきましょう。(「言うは易く行うは難し」というようにこれが本当に難しいことなのですけどね。)

以上、みなさまの参考になれば幸いです。