どうも節約・投資担当の「つみたてにいさん(@tsumitate_nisan)」です。

本日も、ブログに遊びにきていただきありがとうございます。

今回は株主優待が届いたので、届いた優待を紹介してみたいと思います((“Q(・ω・*)♪

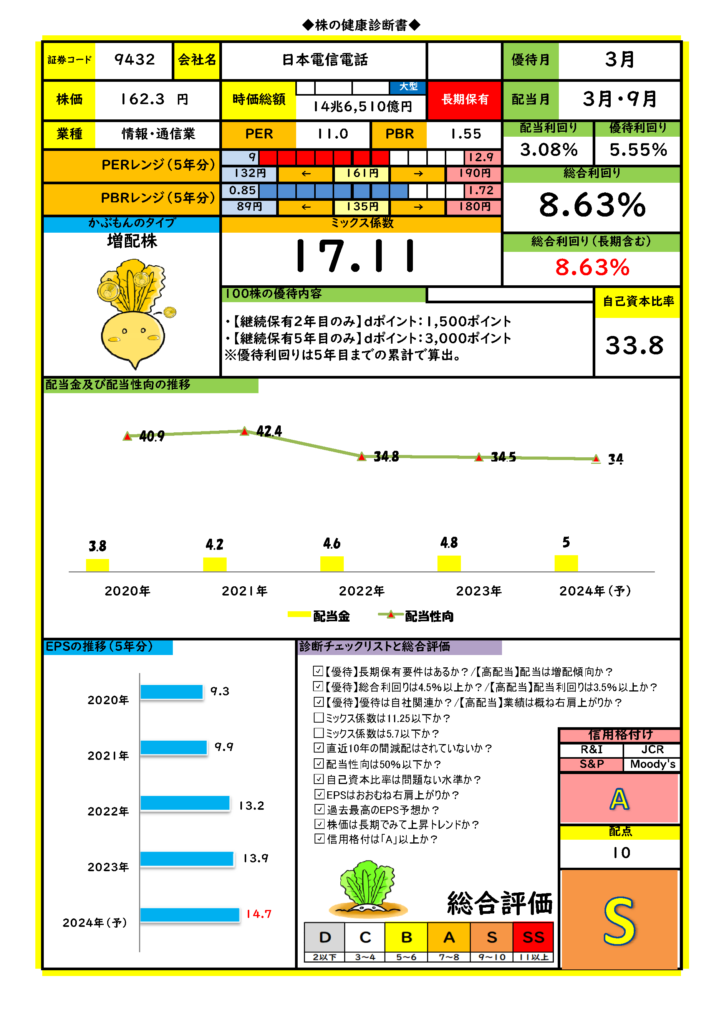

株を分析しプロファイルするための資料として「株の健康診断書Ver.3.0」を作成してみました。今後、個人的に株を分析する補助資料としてがっつり使っていこうと考えているものなので今回は「株の健康診断書」の取扱説明書的な記事を書いていきたいと思います。

「株の健康診断書」を見てもよくわからない場合の補助資料にもなっておりますので、道中の「株語」を学びつつ投資の判断材料を増やしていってもらえると幸いです。

はじめに

まずはじめに今回「株の健康診断書」を作成するきっかけについて述べていきたいと思います。投資歴も4年目となり自分でも色々分析する際に、もう少し情報をコンパクトにまとめられる方法で残したいと思うようになりました。たまたま健康診断で健康診断書を見たときに「株の健全性と人間の健康状態って意外と親和性があるのではないか?」と思い立ち1枚にまとまった「株の健康診断書」があれば株の健全性が一目でわかるのではないか思い立ったが吉日、Excelで試行錯誤し作成してみました。

そして完成した「株の健康診断書」がこれです。(ジャジャーン!)

バージョンアップを重ねながらなんとかたくさんの情報を1枚の資料にまとめられたかなーとは思いますが、まだまだブラッシュアップする余地はあると思うのでとりあえず【株の健康診断書Ver.3.0】と命名しておきます(笑)

ちなみに可能な限り自動入力にしたので最初の労力はかかりましたが、今後の銘柄分析の際には編集する側にとっても大いに役に立つツールになってきたかなーと思います。

それでは「株の健康診断書」の各項目やポイントについて説明していきたいと思います。

黄色の項目:基本情報

まず背景色が黄色い情報はその株の基本情報の項目です。

上から順にみていきましょう。

証券コード

「証券コード」とは、証券コード協議会が公開株式や公募債券、その他上場証券について、識別のために付与しているコード番号のことをいいます。一般には、株式の銘柄コードのことを「証券コード」と呼ぶ場合が多いです。勿論暗記する必要はありません(笑)

株式の銘柄コード(4桁)は、原則として業種別に与えられる番号が決まっていて、1300番台(水産・農業)、1500番台(鉱業)、1600番台(鉱業(石油/ガス開発))、1700番台~1900番台(建設)、2000番台(食品)、3000番台(繊維・紙)、4000番台(化学・薬品)、5000番台(資源・素材)、6000番台(機械・電機)、7000番台(自動車・輸送機)、8000番台(金融・商業)、9000番台(運輸・通信・放送・ソフトウェア)となっているようです。なお、近年は番号が不足してきたこともあり、新規上場株には、業種に関係なく2000~4000番台が与えられることが多くなっているようです。

会社名

その企業の名前です。

株価

プロファイル時の株価(時価)です。まとめて分析した時など、反映まで若干のタイムラグがあるときもあります。あしからずご容赦ください(笑)

時価総額・定義🆕

各銘柄の時価総額です。時価総額は通常、「株価×発行済株式数」で計算されます。簡単に言うと時価総額はその企業の規模を示しているものです。単純に「株価が低い=時価総額が低い」という訳ではないのはポイントですね。

定義はいろいろありますが、一般的には時価総額1000億円未満の銘柄が「小型株」、時価総額1000億円以上3000億円未満が「中型株」、時価総額3000億円以上を「大型株」と呼ぶようです。時価総額が低いと値動きが荒くなりがちですので最初は時価総額が大きい企業に投資すると比較的に安全に投資することができます。逆に「テンバガー」など値上がり益を狙いたい場合は時価総額の低い銘柄を選ぶなど状況に応じて検討しましょう。

時価総額については【株語入門】で詳しく紹介しているのでご参考までに。

業種

対象企業がどのような業種の企業か書いています。業種は「セクター」とも呼ばれています。業種別によっても平均的な指標(PER)は異なるので、「業種間で比較する、同じ銘柄の時間軸で比較する」ようにしましょう。

自己資本比率

自己資本比率は会社の全ての資本(総資本)のうち自己資本が占める割合を指します。簡潔に述べると会社の安全性を見る指標で自己資本比率が高い会社は「健全性が高く、低い会社は健全性が低い」ということになります。自己資本比率が低いと、倒産するリスクが高まるので、1つの目安として「40%以上」の企業に投資し、自己資本比率が悪化していないか確認するようにしましょう。なお、銀行・不動産・リースなどの業種は全体的に自己資本比率が低いですが、これは業種に起因するもののため、対象の会社の自己資本比率は業種内で比較して自己資本比率が高いか確認するようにしましょう。

緑色の項目:優待・配当関連

次に緑色の項目です。緑色の項目は主に大好物な人が多いであろう対象企業の「配当」や「優待」に関する情報をまとめています。私も大好物です(笑)

簡単に言うと「配当」はお金がいただけて、「優待」はモノやサービスがいただけます。

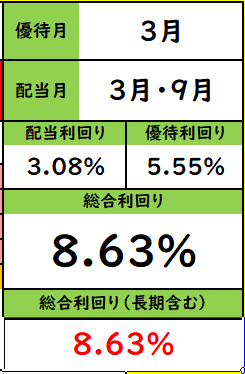

優待月

株主優待の権利月がいつになるか記載しています。

配当月

配当金の権利月がいつになるか記載しています。

配当利回り

株価に対し、1年間でどれだけの配当を受けることができるかを示す数値(割合)です。一般的には3%以上が「高配当株」の部類になると思いますが、個人的にはもう少し厳しく設定し「3.5%以上」を高配当株基準としています。

優待利回り

株価に対し、1年間でどれだけの価値の優待を受けることができるかを示す数値(割合)です。例えば株価が1株「1000円」で、優待が100株保有で「2000円」の食事券が年1回いただける場合、「2000円÷(株価1000円×100株)=0.02=優待利回り2%」となります。

総合利回り

株価に対し、1年間でどれだけの価値の優待・配当を受けることができるかを示す数値(割合)です。個人的には「総合利回り4.5%以上」を1つの買い基準としています。

なお、Ver.2.0までは「総合利回り5%以上」を判断基準としていましたが、直近株価上昇を受けて、市場見直しによる水準訂正を反映し「5%→4.5%」に基準を修正しています。

総合利回り(長期含む)🆕

株価に対し、1年間で最大どれだけの価値の優待・配当を受けることができるかを示す数値(割合)です。株主優待を提供している企業の中には「〇年以上で500円追加」など、長期で持つほど利回りが上がる企業があります。そのため長期で保有する場合の利回りを含めて検討するのが良いと考えているため今回のバージョンアップにより「見える化」しました。

個人的には「総合利回り4.5%以上」を1つの買い基準としています。長期保有のインセンティブのある銘柄は個人的に大好物です(笑)

優待内容

どのような株主優待がもらえるかその内容について記載しています。日本の個別株投資を行う最大の魅力といっても過言ではない株主優待。市場再編後も多くの企業が継続し続けてくれることを望みます。

オレンジの項目:指標関連

オレンジ色の項目は主に「指標」に関する項目をまとめています。

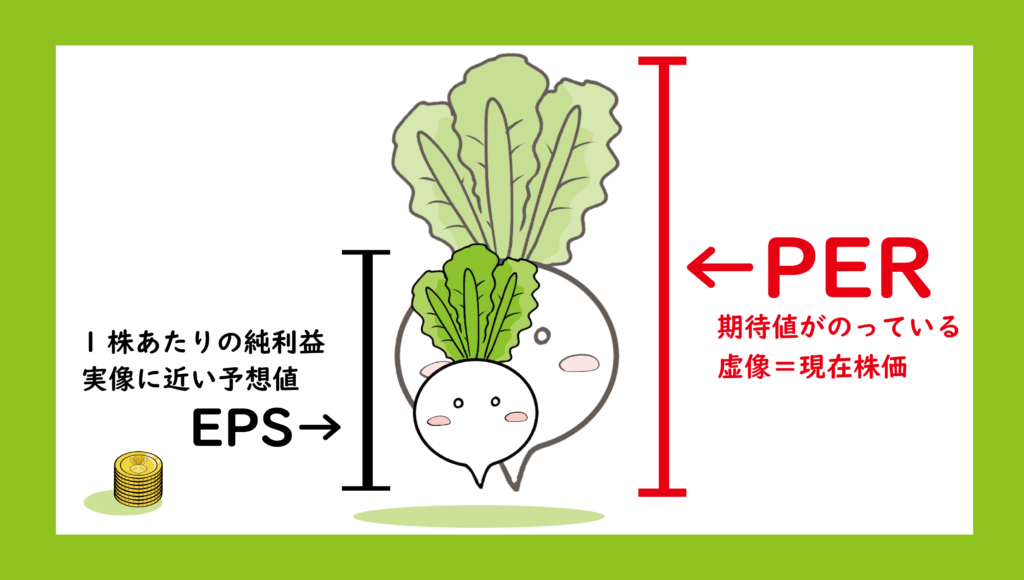

PER

「PER」は第2回の株語入門で紹介した用語で、株価が1株あたりの純利益(EPS)の何倍になっているのかを表す指標です。

「PER」の詳細については第2回【株語入門】「PER」についてにて説明したので割愛します。「PER」の詳細を確認したい場合は以下の記事を参考に見てもらえると幸いです。

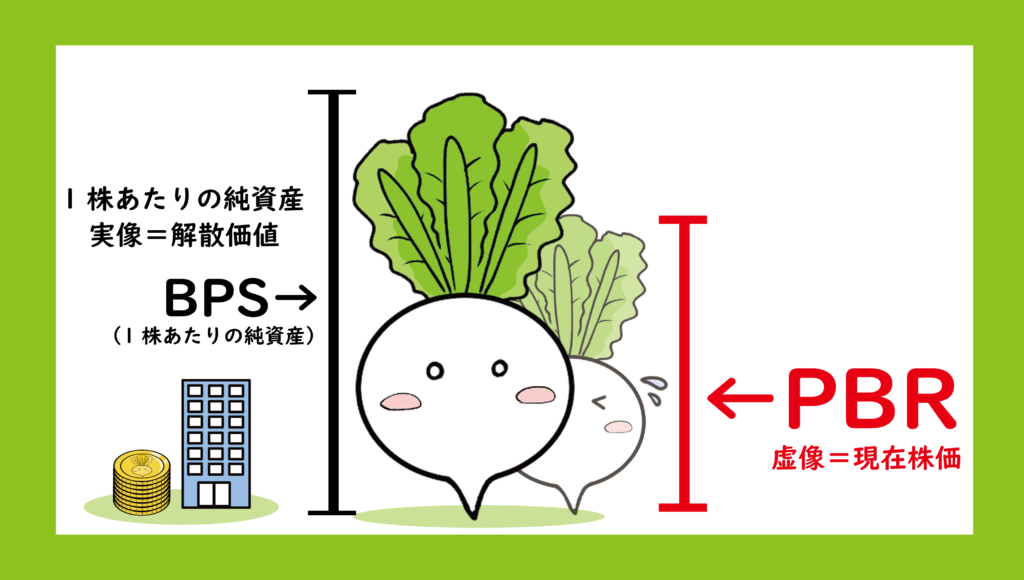

PBR

使用する用語その②は「PBR」です。

「PBR」は第3回の株語入門で紹介した用語で、「現在の株価が1株当たりの企業の純資産の何倍の値段がつけられているか」を見る投資の尺度でした。つまり「PBR」は会社が持っている純資産から株価を判断するものさしです。

※ちなみに画像の例ではBPSよりPBRが小さいので1倍以下=「割安」ですね。

「PBR」の詳細については第3回【株語入門】「PBR」についてにて説明したので割愛します。「PBR」の詳細を確認したい場合は以下の記事を参考に見てもらえると幸いです。

ミックス係数

「ミックス係数」は、「当期純利益」と「純資産」を掛け合わせることで、現時点の株価の割安性を評価していこうという指標です。

「ミックス係数」の詳細については【株語入門】「ミックス係数」についてにて確認いただけると幸いです。

配当金及び配当性向の推移

今年の予想を含む直近5年間の配当金及び配当性向の推移です。「配当性向」は利益のうちどれだけの割合で配当金を出しているかという指標です。高配当であっても「配当性向」が高い場合や100%を超えている場合は無理して配当金を出している状態なので、将来減配する(配当が減る)可能性が高まります。理由として「収入より支出が多くなっている状態だから」です。そのため1つの目安として「配当性向50%以下」を1つの合格基準として設定しています。

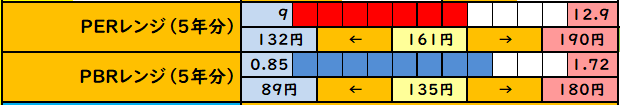

過去5年のPER・PBRレンジ・株価レンジ🆕

株の割安具合を図るものとして「PER」と「PBR」があることは既に上記で説明いたしましたが、業種別によっても「PER」や「PBR」の目安が異なるので色々比較するのが大変だったりします。そこで同銘柄の過去5年間の最大「PER・PBR」と最少「PER・PBR」を下限と上限を測る「ものさし」として現在の株価を見ることで、過去5年において今の株価は「どれぐらい割安or割高なのか」を測ることができます。

前回までは「PER・PBRレンジ」までの表示を行っており、株価レンジについては1枚物の資料として「見える化」していなかったのですが、今回から「底値(青色)・標準(黄色)・高値(赤色)」の株価レンジを併せて掲載しています。

ちなみに今回の具体例だと【過去5年のPER・PBR】いずれも「ものさし」の標準を超えているので、現在の株価は過去5年のPER・PBRで見て「割高な水準」と言えますね。

対象銘柄が堅実に成長する場合において、投資する銘柄が割安な時に仕込むことで下値(下落余地)も限られているので比較的安全に投資することができます。「株価の値動きを予知することはできませんが、経験則から下落余地をある程度測ること」は可能です。

EPSの推移(過去5年)

最後に「EPS」の推移です。「EPS」とは「Earnings Per Share」(1株当たりの収益)の略で、「1株当たりの当期純利益」を計算するものです。簡単に言うと「EPS=1株のあたりの価値」なので「EPSが右肩上がりで数値が高ければ高いほど良いもの」と覚えておきましょう。

「EPS」の詳細については【株語入門】「EPS」についてにて確認いただけると幸いです。

その他の項目

最後にその他の項目です。

かぶもんのタイプ

これは完全につみたてにいさんの趣味です(笑)

イラストとして視覚化した方がわかりやすいかと思い、対象の企業がどういうタイプの株なのか個人的に分析した結果をキャラクター付きで載せています。

EPSの推移

今年の予想を含む直近5年間のEPSの推移です。

「EPS = 一株あたり当期利益」でEPSが右肩上がりで成長している企業の株を買うのが理想的な投資になります。それぐらい重要な指標です。

「EPS」の詳細については【株語入門】「EPS」についてでまとめているのでよろしければ参考にしてみてください。

診断チェックリスト・配点・総合評価🆕

健康診断の肝の部分です(笑)

個人的に該当するものは良いと思う項目を暫定12項目記載しています。チェックリストになっており該当する1項目=1点として合計点数を算出して総合評価を決めています。

評価項目

□【優待】長期保有要件はあるか?/【高配当】配当は増配傾向か?

→【優待株】は長期保有のインセンティブがあるか?【高配当株】は増配傾向であり今後も増配が期待できるか?という判断項目になります。

□【優待】総合利回りは4.5%以上か?/【高配当】配当利回りは3.5%以上か?

→良い銘柄も利回りが低いとリターンは限られます。【優待株】は総合利回りが4.5%以上あるか?【高配当株】は配当利回りは3.5%以上か?という判断項目になります。

□【優待】優待は自社関連か?/【高配当】業績は概ね右肩上がりか?

→【優待株】は自社関連の方が廃止のリスクは比較的低いため、【高配当株】は業績の成長とともに配当の増加が見込めるのでその点、本項目でチェックします。

□ミックス係数は11.25以下か?→グレアムの50%です。これは割安。

□ミックス係数は5.7以下か?→グレアムの25%。バーゲン並みの超割安です。

□直近10年の間減配はされていないか?→非減配歴が長いほど信頼度も高いです。

□配当性向は50%以下か?→配当性向が高いと業績悪化→減配になりやすくなります。

□自己資本比率は問題のない水準か?→基本40%以上ですが業種によりますね。

□EPSはおおむね右肩上がりか?→きちんと1株益が成長していることは大事ですね。

□過去最高のEPS予想か?→今期過去最高の1株純利益予想が理想です。

□株価は長期で見て上昇トレンドか?→短期は読めないので月足基準で判断します。

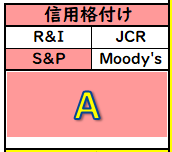

□信用格付は「A」以上か?→厳密には「A-以上」を加点としています。

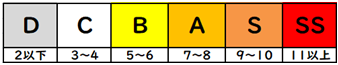

総合評価の配点

総合評価の配点区分は以下です。

チェックリストで該当する項目が多いほど個人的に魅力度の高い銘柄ということになりますね。ちなみに今まで200社以上分析していますが「SS」に到達した銘柄は1銘柄しかありません。

信用格付🆕

今回のアップデートで新たに追加した項目が「信用格付」です。

本項目は長期株式投資さんに直接お会いした際に「株の健康診断書をより良くする方法についてアドバイスをいただきたい」とお伺いしたところ「評価項目として「信用格付」の項目があれば客観的な指標としてより良くなるかと思います」とアドバイスをいただいたことを踏まえ導入しました。該当する企業に色を付けて表示しています。(今回の例であれば格付会社は「S&P」で信用格付は「A」になります。)

「信用格付」を行っている企業の内訳は以下となります。

R&I:格付投資情報センター

JCR:日本格付研究所

S&P:スタンダード&プアーズ

moodys:ムーディーズ

格付は「A(A-含む)」以上であれば、投資するに値する企業と判断しています。

なお、全ての日本企業が格付を取得しているわけではないので「信用格付」が確認できる会社の評価を掲載する予定です。また複数の信用格付企業から評価を得ている会社の場合は、一番評価の低いものを掲載したいとおもいます。

また他の企業と比較検討する際は、欧米系の格付会社か日本の格付会社かという点に留意して、同一の格付会社での評価を比較検討するのが良いかと思います。

試行錯誤の上作成しましたが更なる改善点であったり、現段階の資料の所感などまたご意見をいただく機会があれば嬉しいなーと思います。

減配マーク(該当しない場合は非表示)

対象銘柄が過去10年以内に「減配」している場合は、「減配有」のマークが点灯されます。基本的にこのマークがないのが理想です。

今回のサンプルでは表記がないので非表示にしています。

長期保有

対象銘柄の株主優待に長期保有項目がある場合に「長期保有」のマークが点灯されます。「長期保有」があると、廃止のリスクが「長期保有」なしのものに比べて低い。長期で持つと優待が拡充される銘柄は保有メリットが大きいと利点が多いです。

今回のサンプルでは「長期保有」の優待がある銘柄なので表示しています。

100株以上の優待あり

100株以上の優待を実施している場合、このマークが表示されます。基本的には100株分散投資が理想ですが、銘柄によっては100株以上保有することで優待利回りが良くなる銘柄も存在するので覚えておいて損はないでしょう。

まとめ

今回は「株の健康診断書Ver.3.0」の取扱説明書の記事を紹介しました。

「数値」を入力したらグラフが自動的に作成され、チェックリストを入力すれば「総合評価の配点」も自動で入力できるようにしたので、作成には時間はかかりましたが、今後の分析の補助資料として活躍してくれることを祈るばかりです。また「株の健康診断書」が少しでもみなさまのお役に立てれば作成した意味があったと思えるのでご参考になるようであれば参考にしていただけますと幸いです。

以上、今回は「株の健康診断書Ver.3.0」の取扱説明書の紹介でした。少しでもみなさまの参考になれば幸いです。