どうも節約・投資担当の「つみたてにいさん(@tsumitate_nisan)」です((“Q(・ω・*)

ブログに遊びにきていただきありがとうございます。

全世界株式と全米株式の投資信託をこつこつ積み立てつつ、2020年より「高配当・優待・増配株」を中心に日本株のポートフォリオを組んでいます。

以前まとめた「新NISAの成長投資枠で買いたい「監視銘柄リスト」-36選-」(今は40銘柄ある(笑))は日々株価の変動=指標の変動があります。基本的に週次で更新する事で監視銘柄の買い時を見つけられたらいいなと言うのが今回の記事内容になります。

今回は4月3週目の記事となります。いよいよ来週から新学期ですね((“Q(・ω・*)

今週の日経平均株価

今週の日経平均株価は「34,006円→34,730円」と5営業日で+723円(2.13%)上昇した1週間でした。

なお、10月以降の日経平均は38000円~40000円のレンジ相場でしたが、一時は昨年の8月5日の抵抗線を割り込んでしまいました。年初の高値より約15%の下落ですね。のちにトランプ関税ショックと暴落の歴史に刻まれる日が来るかもしれません。引き続き上がっても下がっても良いように準備しておきたいものですね。

日経平均加重平均PER・PBR

日経平均の立ち位置を確認するコーナーです。

現時点での日経平均加重平均PERは「14.07倍」、PBRは「1.29倍」と先週より株価が上昇した分やや割安水準と言う感じですね。

なお、2024年暴落時の最高値から8/5の下値までの推移は以下となります。

【日経平均の最高値→現在】

2024年7月11日→2024年8月5日

日経平均:42,224円→31,458円(下落率:-25.5%)

加重平均PER:17.58倍→13.01倍

加重平均PBR:1.57倍→1.15倍

「山高ければ谷深し」が起こった昨年。

暴落が起こるためには事前に株価が「割高」になっている必要があります。油断しないよう引き続き週次で指標をチェックすることで日経平均株価の今の立ち位置を定点観測していきたいと思います。

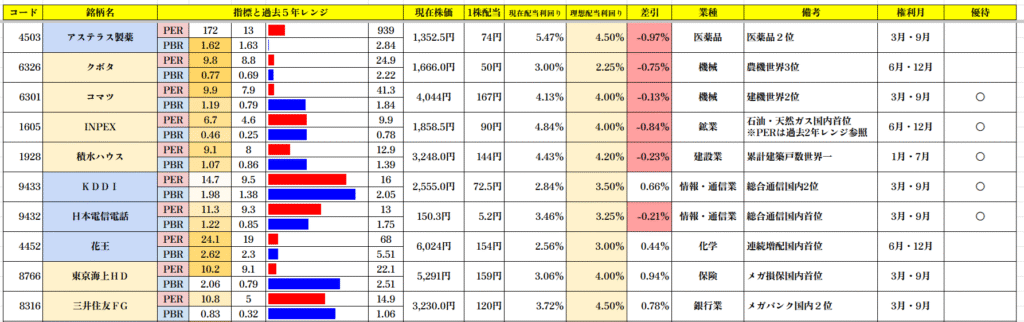

銘柄リスト-その①-

まずは銘柄リストその①です。

この中で理想の配当利回り近辺で推移している銘柄はアステラス製薬・クボタ・コマツ・INPEX・積水ハウス・日本電信電話の6銘柄です。

アステラス製薬は配当利回りも約5.47%と依然として高利回りとなっています。株価も1300円台まで下がってきていますね。(現在100株)

クボタは過去5年平均のPER・PBRは割安水準、過去5年の配当利回りも依然として3%と銘柄単体の利回りとしては高い水準です。自身は単元化を完了したので今は他の銘柄の買い増しを優先的に行っているためクボタに関しての買い増しは一旦見送っています。(現在100株)

積水ハウスは配当利回りも先週りょり株価は錠使用したとはいえ依然として配当利回りは4.43%と魅力的な水準ですね。(現在66株)

自動販売機で買えちゃう(価格帯の)日本電信電話は配当利回りも「約3.46%」とまずまずであり、また1株単位の投資であれば買い易いですね。(現在5423株)

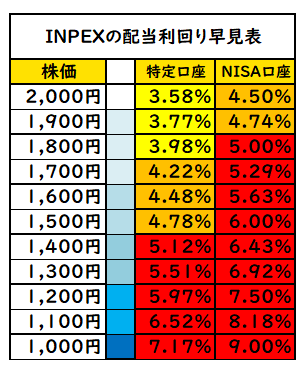

INPEXは6月権利であり配当利回りも5%確保できていたので引き続き買い増しを行っています。配当方針は累進配当と個人的には魅力的な水準なので1株ずつ買っていますね。(現在109株)

引き続き割安なタイミングや、来期の増配を見越して投資したり、取得単価と勘案しながら投資できる水準を見極めていきたいところですね。

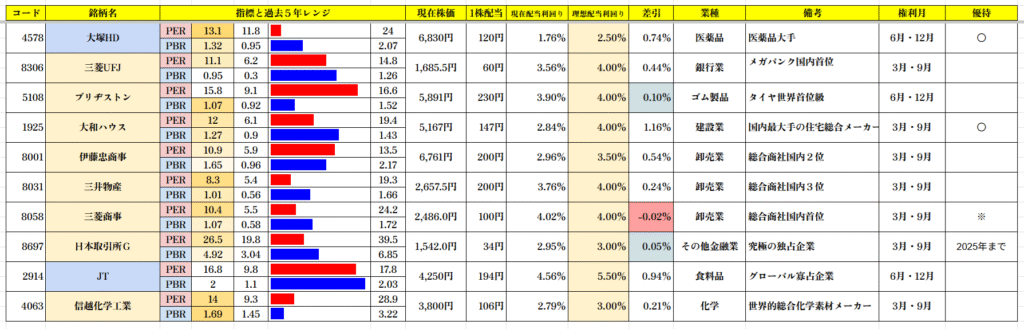

銘柄リスト-その②-

銘柄リストその②です。

この中で理想配当利回り水準で推移している銘柄はブリヂストン・三菱商事・日本取引所Gの3銘柄です。

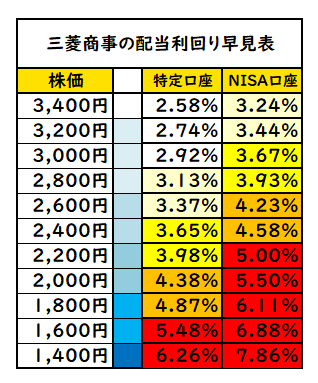

三大商社は三菱商事が約4.02%、三井物産が3.76%、伊藤忠商事が2.96%程度確保する事ができますね。なお三菱商事に関しては1兆円、17%の自社株買いと来期配当110円の発表をしており、来期ベースの配当利回りは4.42%程度となりますね。

まだまだ株数は少ないですが、総合商社は株主優待がないため1株ずつ様子を見ながら長い目で少しずつ買い増ししていきたいと思います。(因みに三菱商事は隠れ優待がありますが、1株保有からOKですよ🍀)

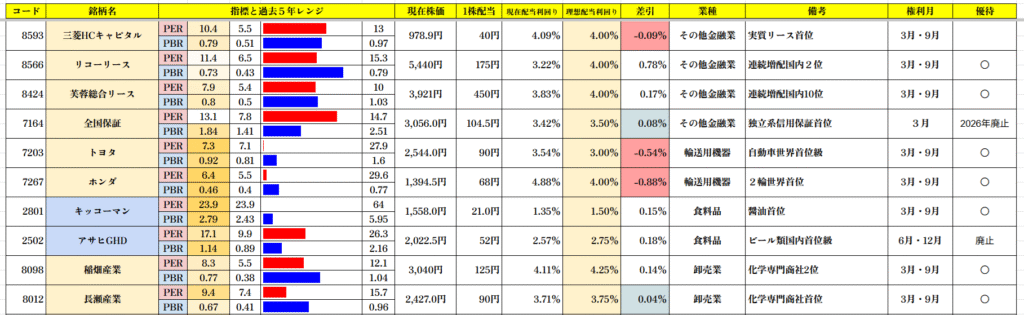

銘柄リスト-その③-

銘柄リストその③です。

理想配当利回り付近の銘柄は、三菱HCキャピタル、全国保証、トヨタ、ホンダ、長瀬産業の5銘柄になります。

トヨタは配当利回りが3.54%、ホンダは配当利回りが4.88%と依然として高い水準ですね。ホンダはまだ49株なので少しずつ集めていきたいと思います。

全国保証の株価は上昇し3000円台(分割前6000円超)となりました。優待は200株かつ2026年の優待が最後となりますので優待の拡充はありませんが、1株単位では少し買い易くなった感じですね。

長瀬産業も株価の下落によりそれぞれ配当利回りが3.75%とまずまず魅力的な水準まで上がってきましたね。(現在108株)

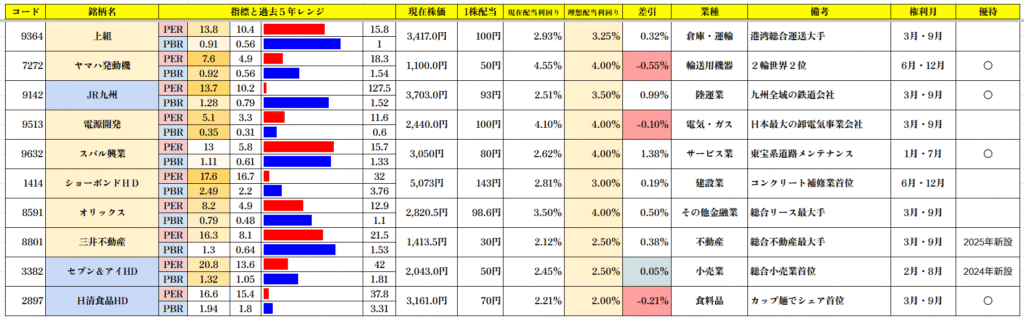

銘柄リスト-その④-

最後に銘柄リストその④です。

この中で理想配当利回り付近で推移している水準の銘柄はヤマハ発動機、電源開発、セブン&アイHD、日清食品HDの5銘柄です。

ヤマハ発動機は少し株価を戻しましたが配当利回りも4.55%程度確保できます。景気敏感株なので狙っている場合は先日の暴落のように大きく株価を落としたタイミングで購入すれば株価を戻すタイミングでキャピタルとインカムをGETすることができます。(売らないのでキャピタルは幻ですけど含み益バリアは嬉しいものです)

セブン&アイHDは、配当利回り2.45%、総合利回りは3.43%程度確保できます。利回りと余力のバランスを考えると個人的には手を出し辛く買い辛い状況です。

日清食品HDは過去5年のPER・PBRレンジを見ても底値水準、配当利回りも2.21%程度確保できます。余力があれば買いたいのですが、余力と他の銘柄の利回りとを勘案すると資金的に買うのが厳しいところです。(余力は本当に大事!OTZ)

なお、買いたい水準の銘柄に関しても3/27に3月権利銘柄の権利落ちがあったことから、3月・9月権利銘柄に関しては配当・優待分は差し引いて利回りを考えたほうが良いかと思います。さらに言うなら本決算の増配がある程度予測できるならその分も意識して買い増しを検討するのも良いでしょう。個人的には直近の4・5・6月権利と比較・検討したいですね。

今年も引き続きPFのバランスや余力を勘案しながら、着実にPFを肉付けしていきたいですね(“Q(・ω・*)♪

まとめ

今回は自身の「新NISA」-成長投資枠で買いたい銘柄-40選-の定点観測(4月3週目)の記事でした。

今回の暴落でより余剰資金の大切さが身に沁みましたね。配当と合わせて剰余金も積み上げて行けるように軌道修正していきたいと思います。

「新NISAで買いたい銘柄リスト」や「保有株で含み損に転じたら新NISA枠に移行する銘柄リスト」など「この銘柄はこうする!」ということをあらかじめ決めておくとスムーズに動けるかと思いますね。

なお、成長投資枠の日本株へ投資は「損益通算できない」点から投資難易度は特定口座よりぐーんと上がると考えているので、中・小型株や実験的な銘柄は特定口座の範囲までとして、「新NISA」枠ではより堅実な投資対象(大型株の増配株)を中心に投資をしていくことを意識したいです。

みなさまは「新NISA」の成長投資枠はどのように投資されますか。正解はないので自分なりに考えて納得できる水準で資産を育てていきたいですね🌱

この辺のプランは投資家の感性や人生設計によって「新NISA」活用プランが完成するところになるかと思いますが、今回の記事が「新NISA」の活用に興味のある方々の参考や一助となれば嬉しいです。

以上、今回は「「新NISAで買いたいリスト」-4月3週目-」という記事でした。みなさまの「投資」の参考になれば幸いです。