どうも節約・投資担当の「つみたてにいさん(@tsumitate_nisan)」です((“Q(・ω・*)

ブログに遊びにきていただきありがとうございます。

全世界株式と全米株式の投資信託をこつこつ積み立てつつ、2020年より「高配当・優待・増配株」を中心に日本株のポートフォリオを組んでいます。

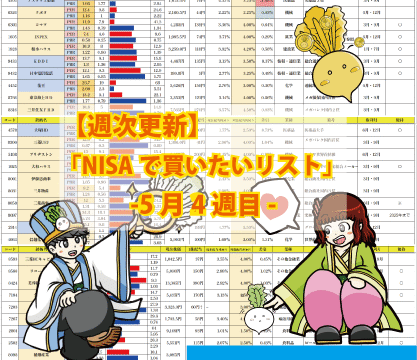

以前まとめた「新NISAの成長投資枠で買いたい「監視銘柄リスト」-36選-」(今は40銘柄ある(笑))は日々株価の変動=指標の変動があります。基本的に週次で更新する事で監視銘柄の買い時を見つけられたらいいなと言うのが今回の記事内容になります。

今回は11月3週目段階の記事となります。

今週の日経平均株価

今週の日経平均株価は「39,417円→38,642円」と、5営業日で-774円 (-1.96%)下落しています。引き続き下がっても上がっても良いように準備しておきたいものです。

日経平均加重平均PER・PBR

日経平均の立ち位置を確認するコーナーです。

10/13時点の日経平均加重平均PERは「15.82倍」、PBRは「1.43倍」とフェアバリュー~やや割高の水準です。

なお、直近最高値から8/5の下値までの推移は以下となります。

【日経平均の最高値→現在】

2024年7月11日→2024年8月5日

日経平均:42,224円→31,458円(下落率:-25.5%)

加重平均PER:17.58倍→13.01倍

加重平均PBR:1.57倍→1.15倍

「山高ければ谷深し」が起こった直近。

暴落が起こるためには事前に株価が「割高」になっている必要があります。今は概ねフェアバリューの水準まで下がってきてはいますが、油断しないよう引き続き週次で指標をチェックすることで日経平均株価の今の立ち位置を定点観測していきたいと思います。

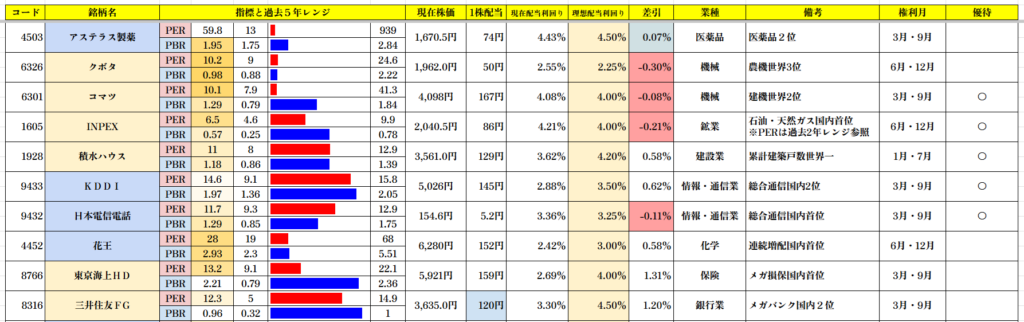

銘柄リスト-その①-

まずは銘柄リストその①です。

この中で理想の配当利回り近辺で推移している銘柄はアステラス製薬・クボタ・コマツ・INPEX・日本電信電話の5銘柄です。

クボタは決算発表で下方修正がありましたが、配当は前期比で2円増配予想となりました。配当利回りこそ高配当株と言うには一歩及ばない配当利回りですが、過去5年の指標面では底値水準であり権利月も近いので1株ずつ集めていきたいと思います。

日本電信電話は決算後に株価を上げ株価も154.6円となっていますが、配当利回りは「3.36%」確保できます。指標面では過去5年のPER・PBRレンジからみると概ねフェアバリューの水準です。PFの最主力銘柄でもあるので個人的には新NISA枠の1株投資で引き続き少しずつ集めていきたい水準ですね。

コマツは配当利回り4.08%、INPEXも4.2%とまずまず魅力的な水準です。それぞれ減配リスクは留意する必要はありますが、1株ずつ集めるには魅力的な水準かと思います。

この中では三井住友FGが中間決算で10円の増配と自社株買いを発表してくれていますが指標面が高いので様子見をしています。

引き続き12月権利のINPEXとクボタ、買い易いNTTを中心に1株投資していきたいと思います。

引き続き割安なタイミングや、来期の増配を見越して投資したり、取得単価と勘案しながら投資できる水準を見極めていきたいところですね。

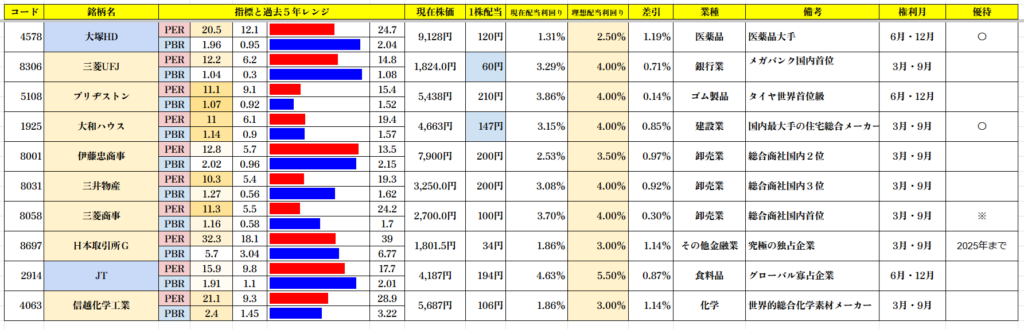

銘柄リスト-その②-

銘柄リストその②です。

この中で理想配当利回り水準で推移している銘柄はありません。

ブリヂストンは指標面で割安水準で推移しており、権利月は12月、値嵩株ではありますが配当利回りも3.86%確保できるので悪くない選択肢ですね。買いたいのですが中々株数を増やせず余力の大切さを実感しますねOTZ

この中では三菱UFJFGが中間決算で10円の増配と自社株買いを発表してくれていますが、指標面が高いので様子見をしています。大和ハウス工業も決算で2円増配しておりこちらは指標面はやや割安水準ですが利回りが3.15%です。できれば利回りがもう少し高い水準の時に投資したいですね。

三大商社の中では三菱商事の利回り面と指標面で頭一つ抜けており、配当利回りも3.7%確保でき1株単位で少しずつ商社株を集めています。自身のPFの商社株の割合はいずれも単元未満であり、いずれは3社とも単元以上保有したいと思いますが前のめりになり過ぎないよう気を付けながら投資を続けていきたいと思います。

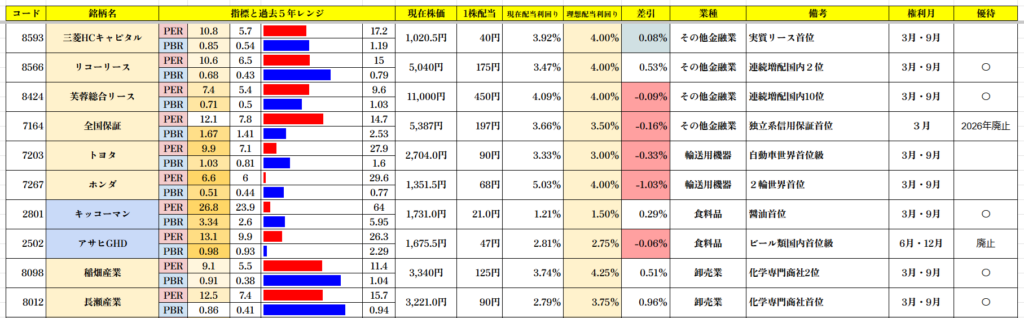

銘柄リスト-その③-

銘柄リストその③です。

理想配当利回り付近の銘柄は三菱HCC,芙蓉総合リース、全国保証、トヨタ、ホンダ、アサヒGHDになります。

トヨタ・ホンダの自動車関連銘柄は決算が思わしくなく株価を大きく落としています。なお、トヨタの配当利回りが3.3%近くあるのは個人的には魅力的と考え、先週1株購入しました。これで私もトヨタの株主です!またホンダも配当利回り5%を超える水準まで株価が下がってきたので魅力的ですね。

全国保証はあと2回とは言え株主優待がある事と来期の増配分を視野に入れるとかなり魅力的な水準になってきたなーと思います。

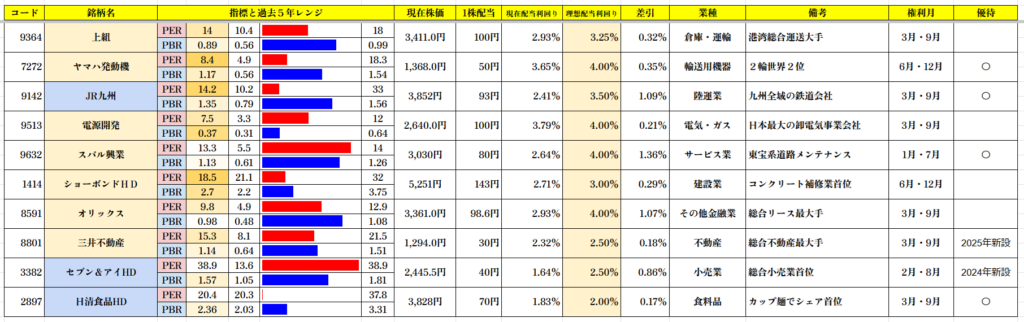

銘柄リスト-その④-

最後に銘柄リストその④です。

この中で理想配当利回り付近で推移している水準の銘柄はありません。

ショーボンドHDはじりじりと利回りも上がってきたので3%付近になったら1株投資を検討したいと思います。

ヤマハ発動機は総合利回りも4.4%ほど確保できる12月権利銘柄なので、まだ保有されていない場合や単元未満の場合は12月を見据えて単元化に動くのも悪くないかなと思います。3年以上長期保有で総合利回りも5.1%確保できるのでその点もポイント高いですね。また端株で長期保有要件を満たせる銘柄なので長期保有条件を満たしつつ少しずつ株数を集めて単元を目指すという戦略も取れます。なお株主優待条件は変更となる可能性があり、今後使えなくなる可能性がある点は留意は必要ですが覚えておいて損はないかと思います。

セブン&アイHDはMBO検討報道により一段高となっており、PERは過去5年で最も割高な水準となっています。今後の動きに注視しながら保有を続けたいと思います。

全体感としては大型株を中心に引き続き高値圏ではありますが、一部銘柄に関してはコロナ禍よりも株価・指標面を下げている銘柄もあり、銘柄によっては積極的に買いたい水準になっています。月曜日に下がるようであれば引き続きPFのバランスや余力を勘案しながら、やや積極的にPFを肉付けしていきたいですね(“Q(・ω・*)♪

まとめ

今回は自身の「新NISA」-成長投資枠で買いたい銘柄-40選-の定点観測(11月3週目)の記事でした。

「新NISAで買いたい銘柄リスト」や「保有株で含み損に転じたら新NISA枠に移行する銘柄リスト」など「この銘柄はこうする!」ということをあらかじめ決めておくとスムーズに動けるかと思いますね。

なお、成長投資枠の日本株へ投資は「損益通算できない」点から投資難易度は特定口座よりぐーんと上がると考えているので、中・小型株や実験的な銘柄は特定口座の範囲までとして、「新NISA」枠ではより堅実な投資対象(大型株の増配株)を中心に投資をしていくことを意識したいです。

みなさまは「新NISA」の成長投資枠はどのように投資されますか。正解はないので自分なりに考えて納得できる水準で資産を育てていきたいですね🌱

この辺のプランは投資家の感性や人生設計によって「新NISA」活用プランが完成するところになるかと思いますが、今回の記事が「新NISA」の活用に興味のある方々の参考や一助となれば嬉しいです。

以上、今回は「「新NISAで買いたいリスト」-11月3週目-」という記事でした。みなさまの「投資」の参考になれば幸いです。