どうも節約・投資担当の「つみたてにいさん(@tsumitate_nisan)」です。

ブログに遊びにきていただきありがとうございます。

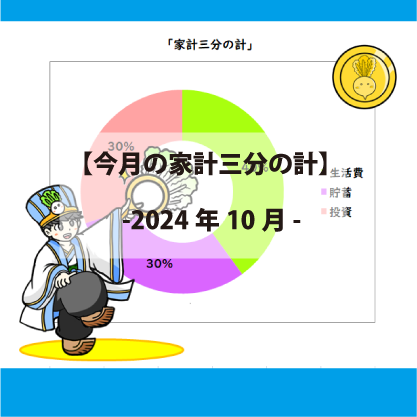

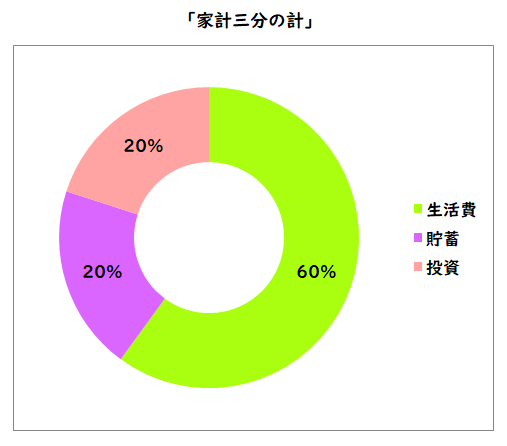

現在、収入を「生活費・貯蓄・投資」の三分割にすることで資産増を加速させる「家計三分の計」を提唱し、自ら実践しています。

なお、自身の給与収入は平均年収より少ないレベルです。

収入が少ない分、家計改善のブラッシュアップと試行錯誤を繰り返し、現在では手取り収入の5割~6割を貯蓄と投資に回せるようになってきています。「4分の1天引き貯金」提唱の本田静六氏の倍以上のスピードで日々頑張っています(笑)

そのため自身の家計の記録である「家計三分の計」のログを残すことで、自身の振り返りができるだけでなく、これから資産形成される誰かのお役に立てるかもしれないと思ったことがきっかけで始めたのがこの【今月の家計三分の計】の記事になります。

ちなみにつみたてにいさんの考え方のベースとして「平均年収以下のサラリーマンが資産形成をするためには人並み以上に生活費を圧縮しなければならない。しかしながら今の生活も大切なので生活の質は下げずにコストを下げる再現性が高い節約方法で大きな支出は抑え、小さな部分については概ね目をつむることとする。」という方針を取っています。

もし誰かしらの節約や資産形成の参考になる部分があればログを残す意味があったなーと思えるのでそうなれるように頑張りたいと思います。

それでは早速、2024年10月の「家計三分の計(家計の内訳)」をみていきたいと思います。

【前提】「家計三分の計」って?

まずは前提です。つみたてにいさんの提唱する「家計三分の計」とは家計の元となる【収入】を「生活費」・「貯蓄」・「投資」の3つの目標値を設定し分けることで着実な資産形成を目指していきましょうという家計改善策です。

例えば手取り月収が20万円、「家計三分の計」の設定を「生活費:貯蓄:投資」=「60:20:20」とした場合は「生活費12万円:貯蓄4万円:投資:4万円」を目指すことになります。

このサイクルをきちんと1年間継続することができれば「手取り年収の40%を貯蓄と投資に振り分けること」ができるというシンプルな方法です。

生活費を抑えるためには「支出の見直し」が不可欠です。

「支出」をコントロールすることで、余力が生まれ、蓄財の仕組み作りができるようになります。実践する中で「再現性の高い方法」のノウハウも少しずつ貯まってきたので少しでも参考になる部分があればという思いから、自身の方法論を「家計三分の計」のポータルサイトに少しずつではありますがまとめています。

まだ「支出」の見直しをしておらず、「支出」のコントロールの方法について悩んでおられる方や、「家計の見直し」についてどこから手を付けたらよいかわからない方にとっては参考にしていただける部分もあるかと思いますので、少しでも皆様の参考になれば幸いです((“Q(・ω・*)

なお、現在進行形で少しずつ、まとめている段階なのでコンテンツの充実まで、今しばらくお待ちいただけると幸いです。

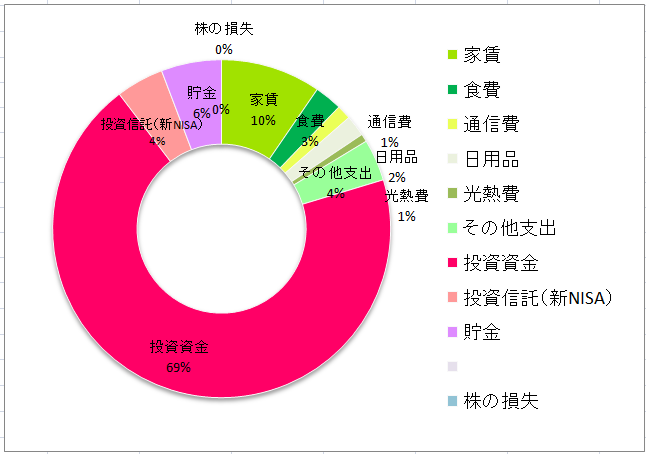

今月の支出の内訳

それでは我が家の今月の支出の内訳をみていきたいと思います。

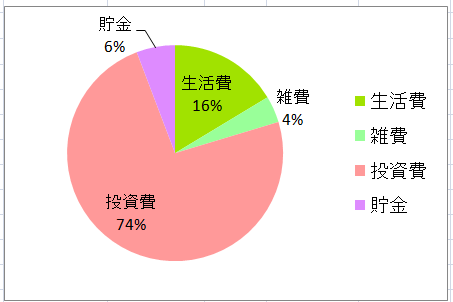

今月は収入の6%を貯金に、79%を投資資金に振り分けることができました。

直近の家計圧縮術

「食費」に関しては「家庭内自炊率」の向上に加え、内食の一部や、外食の際にも株主優待を併用して工夫してますが、今月は外食費含め「1カ月3.4万程度(1人当たり1.7万円)」と前月比「+0円」となりましたが、概ね目標値内なので問題なしとしています。また先月に続き株主優待で内食費、外食費ともに抑えられていますね。

我が家ではB級野菜も取り扱っている国産の野菜屋さんを開拓し、少しでも安く野菜を入手するように工夫しています。野菜の形は一級品でなくても味に問題がなく、調理してしまえば形はなくなるので問題ないですからね。安い野菜屋さんが身近な場所にないか探してみると意外と身近な所であるかもしれないので家計圧縮の1つの施策として取り入れてみるとよいかもしれません。なお、目利きしないと傷んでいる野菜も見受けられるので自己投資として「野菜の見分け方」に関する本を買うことで対策しています。株も野菜も目利きが大事ですね!(笑)

日々創意工夫しながら支出を抑えていますが、社会的な潮流は継続的な物価高となっています。特に最近は果物が高すぎて中々買えません。なお、この間は「みかん8個で200円」を見つけて久しぶりにめちゃくちゃテンション上がりました。

今月も生活費の上昇を肌で感じる状況でしたが、将来のため引き続き「2人で食費3万円程度」を目安に家計コストを抑えていきたいと思います。なお、節約は大切ですが「栄養バランスがちゃんと確保できた上での節約や資産形成が大事」ですからね!それが損なわれるぐらいなら目標予算を引き上げたほうが絶対に良いです。(健康第一)

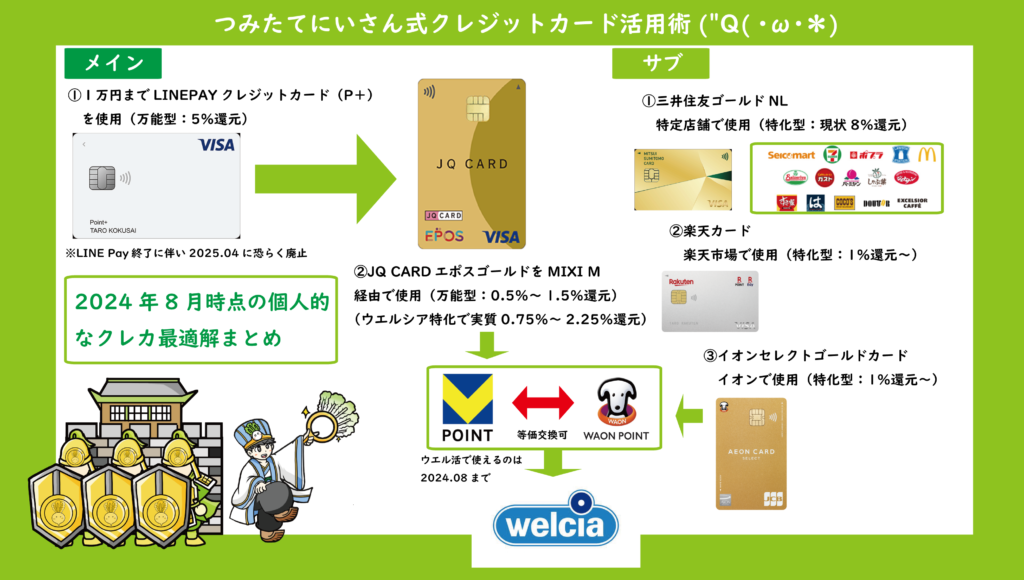

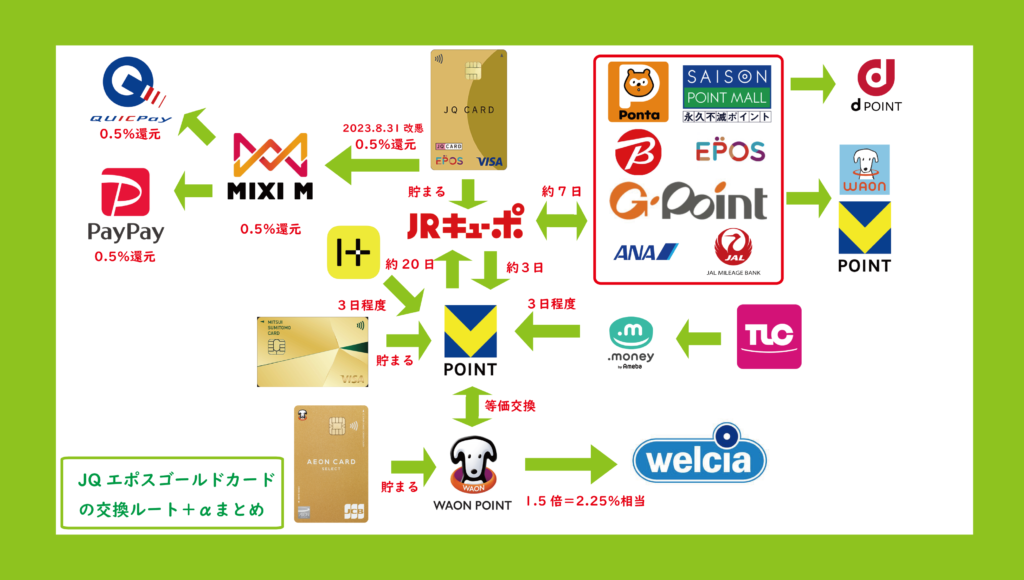

また決済手段に関しては引き続き個人的な「最適解のクレカ経済圏」を維持しています。メインカードとして使用している「JQCARDエポスゴールド」は100万円以上で実質最大「2.25%還元~」の「ウエル活特化型カード」として使用しています。

「三井住友ゴールドNL」も、「Tポイント→Vポイントの交換レートが等倍」に改善したので順次「ウエル活」用のVポイントに変換しています。なお今月からVポイントが「ウエル活」で使えなくなります。現状は「Vポイント⇔WAON POINT」を等倍で交換できるルートがあるのですが、今後、閉鎖されることがあれば従来の体制で節約する事ができなくなるので我が家にとっては割と死活問題です。今のうちにVポイントは出来る限りWAON POINTにシフトしておこうと思います。

また「三井住友ゴールドNL」の高還元対象店舗といて「ケンタッキー」が追加されました。クリスマスにはケンタッキーの我が家ではめちゃくちゃありがたい状況です。

また、支払いの切込み隊長ことメインクレジットカードとして使用している月1万円までは常時5%還元の「Visa LINE Payクレジットカード(P+)を使用しており、引き続き毎月1万円まではこのカードを優先的に使うようにしています。上限ありきとは言え、デメリットのない無料の5%還元のクレカは希少です。その他、自身が導入しているクレジットカードに関しては過去の記事で詳しく紹介しているので節約の参考になりそうであればご確認ください。なお、LINEpayが2025年4月30日をもって終了となっています。そのためこの手法(1万円までは5%還元)が使えるのもそれまでの可能性が高いです。

※クレジットカードのお得度も時々刻々と変化しているので、必ずご自身でも併せて調べた上で検討してみてくださいね(・v<)☆

なお、つみたてにいさんが活用している「現在のクレジットカードの活用術」を図にまとめてみたので参考になりそうであればご活用ください。

現状、主力カードとして月1万円までは5%還元の①LINEPAYクレジットカード(P+)を使用し、1万円を超えた分は②JQ CARD エポスゴールドを主力として使用することで「Vポイント」の確保を行っています。またサブとして三井住友ゴールドNL・楽天カード・イオンセレクトゴールドを要所要所で使い分けることでポイント還元を最大化しています。

現在、ポイントの大部分を「Vポイント」に集約した結果、我が家では「ウエル活」の恩恵が大きく、日用品の大部分と食品の一部は今年に入ってからVポイントだけで賄えている状態のため、突発的な支出を除いて極力現金は使わない仕組みを構築しています。今は等価交換ルートが存在しますがいつ廃止されてもいいように「WAON POINT」へ事前に交換しておくのもありかと思います。来月も可能な限り「ウエル活」にまとめ買いすることで「日用品費・食費」の圧縮に努めたいと思います。

また「ウエルシア」に売っていないものはマツキヨでQUOカードを使うなど「株主優待」も駆使することで現金余力を確保するようにしています。株主優待は支出をセーブするためのブレーキと現金余力を生み出すためのアクセルの両方の働きをしてくれますね。

ちなみにマツキヨで使う基本戦略としてマツキヨアプリクーポンで10%オフにしてからQUOカードを使うと、QUOカードの価値が1.1倍にUPするのでおすすめですね。株主優待のある株の保有数を少しずつ増やしていっているので、徐々にQUOカードのストックが貯まってきたのでウエル活と合わせて日用品費や書籍購入費を抑えることができています。

QUOカードの活用術については別記事でまとめているのでよろしければご確認ください。

今月の「家計三分の計」の内訳

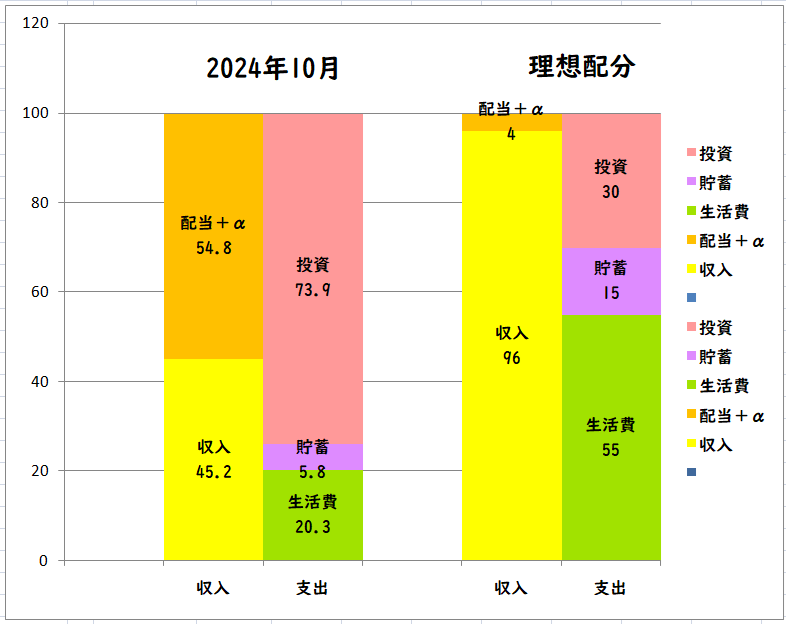

支出を振り返ったところで今月の「家計三分の計」の結果の内訳です。

自身の「家計三分の計」の目標配分は「生活費:55%(生活費42%・雑費13%)・貯蓄:15%・投資:30%」に設定しており、今月の収入に対するそれぞれの割合は、生活費(+雑費)「20.3%」、貯蓄「5.8%」、投資「73.9%」でした。今月は投資費に余剰資金を大きく振り分けた1カ月となりました。今はまだ雪玉の芯を大きくするフェーズと考えており、ある程度の大きさになってきたら配当収入が増えることで自ずと加速していくと考えています。そうなれば家族還元に重きを置くフェーズに入る事ができますね。相対的に割安になった株を買い集めたい気持ちと余剰資金のバランスとどう向き合っていくかが引き続き今後の自分の課題ですね。

今月の配当収入を含む臨時収入は全体の54.8%と給与収入より多い収入内訳でした。要因としては「TOBによる一過性の特別収益があり、それをそのまま投資費に転用したため」ですね。

引き続き物価高の影響を肌で感じてきており、先月よりも食費や日用品費の単価は上がってきています。「ウエル活」で使うポイントが回復量を上回らないよう立ち回っているつもりですが徐々にポイント使用量が加速していて怖いレベルです。

生活費も物価高により徐々に切り上がってきているのが厳しいところだなと感じているのですが、今月は特別収益により目標値内に抑えることができました。引き続き自ら設定した「家計三分の計」のバランスを見ながら「生活の質は落とさず、支出を抑えること」を目標に家計改善を進めていきたいと思います((“Q(・ω・*)♪

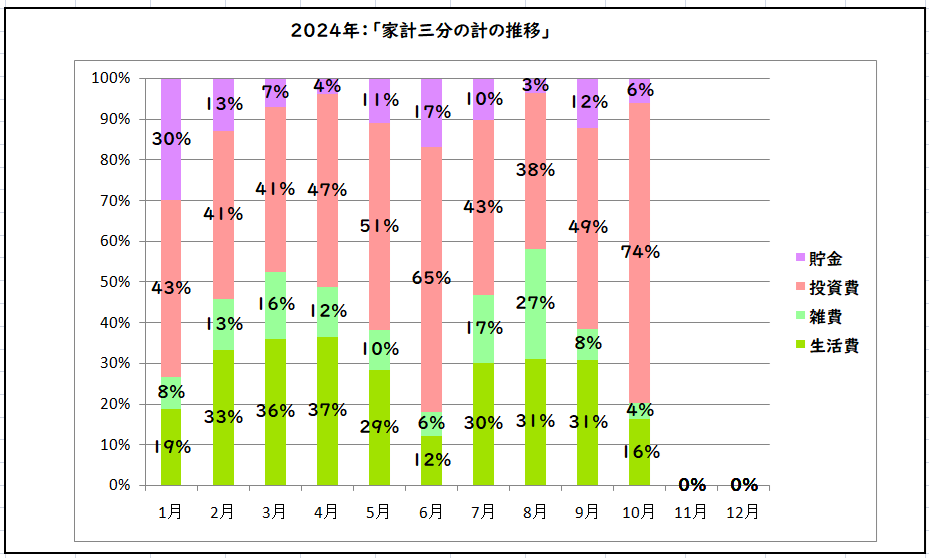

2024年の「家計三分の計」の推移

最後に2024年の「家計三分の計」の推移です。

今月も無事目標を達成することができました。今月は「貯蓄・投資」に手取り収入の79.7%を振り分けられたことになります。(今月もよく、頑張りました!)

引き続き、無理のない範囲で来月も頑張ろうと思います。

最近は様々な商品の物価高を肌で感じる状況になってきているので、現状の生活費を今の水準で抑え続けることは難しくなることが想定されますが、それでも将来の生活が少しでも楽になるように今できることを可能な限り工夫を凝らしながら、「貯蓄・投資」の割合を確保できるよう引き続き努力していきたいと思います。

また良い節約方法などありましたら、引き続き共有させていただければと思いますのでよろしくお願いいたします。

まとめ

「支出」をコントロールし「生活費」を抑えることができれば、「貯蓄」や「投資」に回す「余力」を確保できるようになります。自身が試行錯誤しながら実践しているノウハウについては「家計三分の計」のポータルサイトにまとめているので参考になる部分があれば幸いです。

「収入」をすぐに増やすことは難しいですが、「支出」をコントロールし、生み出した種銭を使って「蓄財」(貯蓄)を行い、「貯蓄」がある程度確保できれば「資産」を増やすための「投資」を行うことができるようになります。

物価高によりインフレも進みはじめ、相対的な現金価値も目減していく中、ますますインフレに強い資産への投資が必須の時代となっていくことでしょう。

最初の投資であれば将来に向けて投資信託(株の詰め合わせセットのようなもの)で全世界株式(オルカン)か米国株式(S&P500)あたりを毎月積み立てておけば問題ないでしょう。

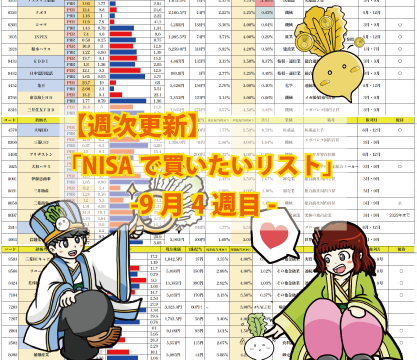

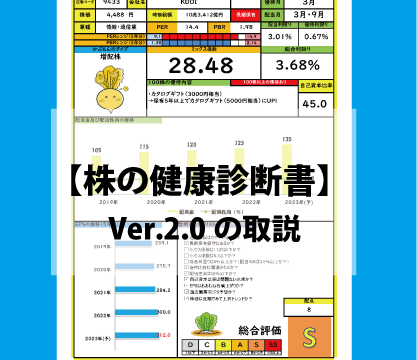

投資に慣れてきたら日本の個別株投資で高配当株や増配株を交えてこのサイクルを繰り返すことができれば「配当収入」も積み上がり、配当や株主優待を得ることができれば今の生活も楽しみながら徐々に生活も豊かになっていくかと思います。

最初は少額の「配当金」であっても、継続していくことで少しずつ「電気代」や「ガス代」、「携帯代」などの固定費を賄えるようになり、新たな銘柄を購入する資金に充てることもできるようになります。

なお、知識や経験がない状態でいきなり大きな金額を「投資」に投入することは、リスクが非常に高いので、投資信託であれば毎月一定額で投資する「ドルコスト平均法」で、日本の個別株投資であれば最初は少額から投資できる「1株投資」をおすすめします。少額から始めることでリスクを抑えながら経験も配当も積むことができるのでおすすめです。

「1株投資」のはじめ方については別の記事にまとめているので、これから「投資」をはじめようかなと考えている方は参考にしていただけると幸いです。

ちなみに自分が投資を開始した最初の年の年間配当は「3,500円」でした。

こつこつ約4年節約と投資を継続した結果、現在では月の平均すると「月5万円の配当金」(年間60万円)と「月1.4万円の株主優待」(年間16.8万円程度)を得られるようになりました。

合算すると年間で税引き後「約76.8万円の不労所得」を得られている状態となりました。

月平均6.4万円の不労所得です。これは平均年収以下の自分にとってはとても大きな収入です。

家計の支出をコントロールし、捻出した余剰資金を使って時間を味方に少しずつ「投資」を続けることで「インカムゲイン」(不労所得)は着実に増えていきます。皆様の資産形成において少しでも参考となる部分があれば参考にしていただけると嬉しいです(^^)

以上、今回は「今月の家計三分の計】2024年-10月-」という記事でした。今回の記事が少しでもみなさまの参考になれば幸いです。